【摘要】揭示普通人利用AI进行A股投研的实用方法,从模型选择到实战流程,强调理性与风控。

引言

近年来,媒体上关于“AI炒股神话”的报道层出-穷。通用大模型,如GPT-4o、文心一言、通义千问、Kimi等,迅速成为投资圈热议的焦点。这些强大的AI工具,似乎为在股市中搏杀的普通人点亮了一盏明灯。

但是,当媒体聚光灯下的“AI炒股高手”展示着惊人收益时,一个更现实的问题摆在每个普通A股投资者面前。我们没有定制化的模型,没有专属的数据库,更没有强大的算力资源。在这样的前提下,我们该如何科学、理性地利用这些唾手可得的AI工具?

这篇文章不贩卖焦虑,也不兜售幻想。它将系统性地梳理从模型选择、实操流程,到风险认知的完整路径。目的只有一个,帮助你将大模型真正锻造成提升个人投研能力的利器,而不是在盲目跟风中迷失方向。

📜 一、理性看待“AI炒股神话”

%20拷贝-xsrr.jpg)

在踏上AI辅助投资的旅程之前,首要任务是校准期望,拨开媒体制造的迷雾。

1.1 “AI炒股神话”背后的现实

媒体报道的“AI炒股高手”,其成功往往建立在普通人难以企及的基础上。

资源壁垒。他们通常是专业团队,背后有定制化的量化模型、高价采购的专属金融数据,以及支撑复杂运算的强大硬件资源。这与普通投资者在公开网页上与AI进行对话,完全是两个维度的操作。

幸存者偏差。媒体天然倾向于报道极少数的成功案例,而对大量失败或表现平庸的结果选择性忽视。这种放大效应,极易让普通投资者对AI的能力产生不切实际的幻想,误以为AI是稳赚不赔的印钞机。

1.2 AI的真实定位,你的“超级研究员”

我们需要清晰地认识到,通用大模型的本质是一个高效的信息处理和辅助分析工具,它绝非能够预测未来的“水晶球”。

它的核心价值在于,能够将你从繁杂、重复的信息收集中解放出来,以惊人的效率完成过去需要数天甚至数周才能完成的研究工作。你可以把它看作一个全天候在线、知识渊博、绝对理性且不知疲倦的“超级研究员”。

但是,这位“研究员”只负责提供资料、分析和建议。最终的投资决策,以及决策所带来的一切后果,仍然需要由你,这位“基金经理”,来独立承担。

🔍 二、如何选择适合A股的通用大模型?

工欲善其事,必先利其器。面对市面上琳琅满目的AI模型,选择一个适合A股市场环境的“好帮手”至关重要。普通投资者可以从以下几个维度进行考量。

2.1 核心考量维度

选择模型时,我们需要关注其在A股特定场景下的能力表现,主要包括中文金融知识的覆盖度、信息时效性、长文本处理能力、专业适配性、易用性与成本,以及数据安全合规等。

一个直观的对比可以帮助我们快速定位不同模型的特长:

从上表可以看出,没有一个模型是全能的。Kimi在深度分析上独占鳌头,而文心一言则在实时性上更胜一筹。因此,理解每个模型的具体优劣势,是做出正确选择的前提。

2.2 主流模型A股数据能力深度剖析

为了更深入地了解各大模型在A股数据处理上的具体表现,下表从数据实时性和完整性两个维度进行了详细评估。

2.3 最终组合建议

对于希望在A股市场有所作为的普通投资者,单一模型往往难以覆盖所有需求。组合使用是更高效的策略。

推荐组合。Kimi + 文心一言

Kimi 负责深度。用它来啃硬骨头,比如精读年报、深挖公司基本面。

文心一言 负责广度。用它来追踪市场动态、解读新闻政策。

这一组合实现了深度与广度的互补,能够覆盖超过90%的日常投研需求。同时,可以将通义千问或豆包Pro作为备选,在特定场景下进行补充。

📈 三、普通人用大模型炒A股的实操流程

%20拷贝-xlwt.jpg)

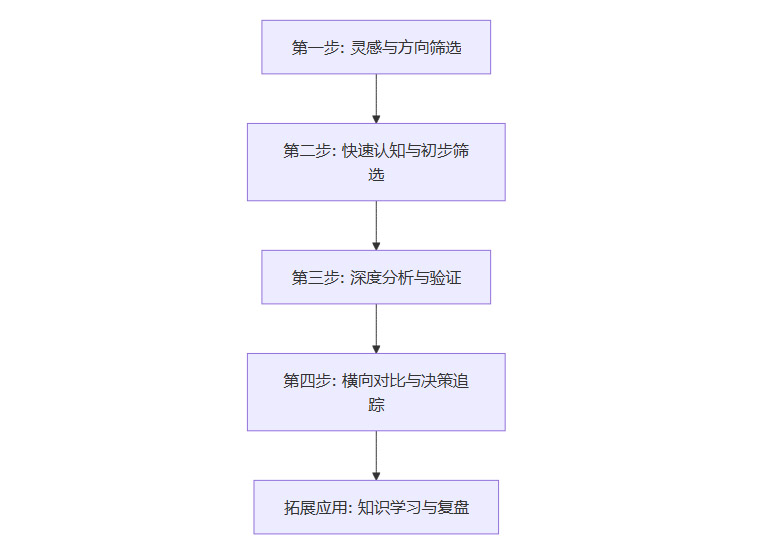

掌握了工具,接下来就是如何构建一套行之有效的AI辅助投研工作流。下面这套流程,无需编程,普通人即可上手。

3.1 第一步,灵感与方向筛选(海选)

投资的起点是找到值得研究的“猎物”。过去我们可能依赖朋友推荐或媒体报道,现在可以让AI帮我们进行系统性的机会扫描。

基于宏观政策。向文心一言提问,捕捉政策风向。

“根据最新的‘国九条’政策和‘新质生产力’的提法,你认为A股哪些细分行业最有可能受到长期积极影响?请列出3-5个,并简要说明其受益逻辑。”

基于投资策略。明确你的投资偏好,让AI帮你设定标准。

“我是一个稳健型投资者,偏好价值投资。请帮我设定一套筛选高股息、低估值A股公司的量化标准,需要包括市盈率、市净率、股息率和近五年净资产收益率(ROE)的具体范围。”

“基于你设定的标准,请在沪深300成分股中,初步筛选出一些符合条件的行业龙头公司。”

这一步的目标,是利用AI强大的信息整合能力,从纷繁的市场中,快速圈定一个值得进一步研究的、范围更小的股票池。

3.2 第二步,快速认知与初步筛选(初筛)

有了初步的股票列表,我们需要在短时间内对这些公司建立一个基本认知,剔除那些有明显硬伤或不符合个人投资逻辑的标的。

公司画像速览。向通义千问或文心一言提问,快速了解公司全貌。

“请用不超过300字的篇幅,为我介绍一下‘[公司名称]’的核心业务、主要产品、在行业中的地位以及它的主要竞争对手是谁。”

历史表现回顾。了解公司过去的市场表现和关键事件。

“总结一下‘[公司名称]’最近一年的股价走势,并列出在此期间发生的可能对股价产生重大影响的关键事件,例如业绩发布、高管变动、重大合同或并购重组等。”

优劣势快速判断。获取一个初步的投资印象。

“请简明扼要地分析一下‘[公司名称]’的三个主要投资亮点和三个主要风险点。”

通过这一轮快速筛选,你可以在几分钟内完成对一家陌生公司的“尽职调查”,大大提升研究效率,避免在明显不合适的公司上浪费时间。

3.3 第三步,深度分析与验证(精研)

这是整个流程中最核心、最能体现AI价值的一环。我们将利用Kimi的长文本处理能力,对筛选出的重点公司进行一次“深度体检”,去伪存真,验证投资逻辑。

操作流程

获取材料。访问巨潮资讯网或上市公司官网,下载目标公司最新的年度报告和半年度报告的PDF文件。这是最权威、最详尽的一手资料。

上传文档。将下载好的PDF文件直接上传到Kimi的对话窗口。

提问范式

财务健康度透视。

“基于这份年报,请帮我分析该公司的资产负-情况。它的有息负债规模高吗?短期偿债压力大不大?现金流状况是否健康,特别是经营活动产生的现金流量净额能否覆盖净利润?请找出财报中描述这些情况的关键段落和数据来支撑你的结论。”

盈利能力与质量分析。

“请分析并总结这家公司过去三年的营业收入和净利润的增长趋势。它的毛利率和净利率水平在行业中处于什么位置,近年来有什么变化?在年报的‘管理层讨论与分析’部分,公司是如何解释这些变化的?”

风险点深度挖掘。

“请仔细阅读这份年报,找出并列出公司在‘第三节 管理层讨论与分析’中的‘风险因素’章节提到的所有潜在风险。请用通俗易懂的语言,解释其中最重要的三个风险具体是什么,以及公司计划如何应对。”

业务前景交叉验证。

“我在新闻上看到该公司正在大力发展XX新业务。请在这份年报中,找出所有关于这项新业务的描述,帮我总结它的具体进展、研发投入、市场前景和未来的战略规划。这些信息主要分布在年报的哪些章节?”

这一步的价值在于,将市场上的各种传闻、故事与公司官方发布的一手信息进行交叉验证。AI帮助你跨越了阅读海量文本的障碍,让你能直面最真实的公司基本面,做出基于事实而非情绪的判断。

3.4 第四步,横向对比与决策追踪

选出好公司只是第一步,以合理的价格买入同样重要。在做出最终决策前,进行同业对比是必不可少的环节。

同业对标分析。

“我现在关注新能源汽车产业链中的三家公司,分别是‘[公司A]’、‘[公司B]’和‘[公司C]’。请从市盈率(PE-TTM)、市净率(PB)、营收增速、毛利率和净资产收益率(ROE)这五个核心维度,为我制作一个表格,清晰地对比这三家公司的优劣势。”

持有期动态追踪。在你做出买入决策后,AI的角色从“研究员”转变为“情报哨兵”。

“请帮我总结一下今天所有关于‘[我持有的公司名称]’的重要新闻、行业动态和相关政策变化。”

“最近XX行业出台了一个新的监管政策,请分析它可能会对‘[我持有的公司名称]’产生哪些正面和负面的影响?”

这一步帮助你做出更理性的买入决策,并在持有期间保持对公司动态的高度敏感,及时捕捉风险和机会。

3.5 拓展应用,投资知识学习与策略复盘

除了直接的投研工作,大模型还是一个极佳的私人投资导师和复盘教练。

投资知识学习。随时随地解决你的投资困惑。

“请用一个初学者能听懂的例子,解释一下什么是‘戴维斯双击’?”

“在A股市场,常见的投资陷阱有哪些?请列举并说明如何规避。”

“如果我有10万元闲置资金,希望在A股进行一个为期3-5年的中长期投资,请为我提供一个稳健的资产配置建议框架。”

交易决策复盘。帮助你总结经验,迭代认知。

“我上个月在XX价位买入了‘[公司名称]’,当时买入的逻辑是A、B、C三点。现在股价下跌了15%,请帮我分析一下,我当初的买入逻辑是否存在漏洞?当前的市场环境发生了哪些变化?”

通过这些拓展应用,你可以不断提升自己的金融素养,并形成一个持续进化的个人投资体系。

🛠️ 四、A股大模型炒股的实用工具与资源推荐

为了方便读者快速上手,这里整理了一份实用工具与资源推荐列表。

⚖️ 五、大模型炒A股的优势与局限

%20拷贝-aedr.jpg)

在拥抱AI带来的便利时,我们必须对其能力边界和潜在风险有清醒的认知。这不仅关乎投资成败,更关乎资金安全。

5.1 优势有哪些

大模型在A股投资中,能带来不少好处。

信息处理效率高。它能快速梳理公告、新闻、研报,省下你大把时间。

辅助决策,减少情绪干扰。模型分析相对客观,能帮你冷静看待问题。

知识普及很实用。随时问答,能提升你的投资能力。

5.2 优势的具体体现,时间与认知的双重提升

大模型的优势,不只停留在理论上,实际用起来确实能感受到变化。

拿时间来说,普通投资者查资料、读年报,可能一天只能研究一两家公司。用了大模型后,它能几分钟内提炼出关键点,你一天能看五六家,效率翻倍。

再说认知提升。很多新手对金融术语一头雾水,比如市盈率、ROE这些概念。大模型可以随时解答,用通俗语言解释,还能结合具体股票举例。你边用边学,慢慢就懂了。这些积累,长期看比短期收益更值钱。

5.3 局限与风险在哪

但是,大模型不是万能的。

数据时效性有限。它多基于历史数据,实时性比不上专业行情软件。

预测能力有限。尤其是对情绪驱动的短期波动,几乎无能为力。

不可替代专业判断。输出内容只是参考,不能全信。

信息覆盖有盲区。对小盘股、冷门行业或最新政策,模型的理解可能不够深入。

存在技术风险。也可能遇到响应延迟或接口限制,关键时刻掉链子。

5.4 局限的现实案例,数据滞后与预测失误

大模型的局限也很明显。举个例子,假设某公司刚发布了一份业绩爆雷的公告,股价应声下跌。如果模型的数据截止到公告前,或者没有联网功能,它可能还在基于旧数据分析,告诉你这家公司“基本面稳健”。你信了,买进去,结果亏惨。

还有,A股市场情绪化严重,散户扎堆,经常出现无理由暴涨暴跌。大模型对这种短期波动几乎无能为力。它擅长逻辑分析,不擅长猜人心。所以,短线操作时,千万别指望它预测涨跌。

5.5 风险的量化视角,如何避免重大损失

风险管理是投资的核心,用大模型时更得注意。普通人资金有限,经不起大亏。建议每次操作前,问问模型“当前市场环境下,投资XX股票可能面临哪些风险?”把模型列出的风险点记下来,再结合自己的资金情况,定好止损线。

比如,你有5万元本金,打算投一只股票。问模型后,得知它有政策不确定性和行业竞争风险。你决定只投1万,设5%的止损线,亏500元就撤。这样就算判断失误,也不会伤筋动骨。

💡 六、驾驭AI的黄金法则与实用建议

工具是中性的,善用者事半功倍,滥用者反受其害。要想让AI真正成为你的得力助手,请务必遵守以下法则。

AI是“研究员”,你是“基金经理”。这是最重要的心法。AI负责提供资料、数据和分析视角,但最终的买卖决策权必须牢牢掌握在你手中。永远不要问AI“我该不该买这只股票?”这类试图让渡决策权的问题。

信任,但必须核实(Trust, but Verify)。这是对抗“AI幻觉”的唯一有效方法。对于AI提供的任何关键数据、核心结论,务必养成习惯,回到原始报告、官方公告或权威财经网站进行二次交叉验证。

高质量提问,高质量输出(Garbage In, Garbage Out)。你向AI提问的质量,直接决定了它回答的质量。问题越具体、背景信息越充分、逻辑越清晰,你得到的答案就越有价值。

理解能力边界,用其长,避其短。要清楚地认识到,AI当前的核心优势在于基于历史和现有信息的价值分析,而非对未来短期价格的预测。将它用在最擅长的地方,才能发挥最大效用。

警惕“信息茧房”与“确认偏误”。人性会驱使我们去寻找支持自己已有观点的证据。在使用AI时,要刻意进行批判性提问。比如,在你非常看好一家公司时,要多问“这家公司最大的风险是什么?”“看空它的理由有哪些?”以获得更全面的视角。

合规操作,风险第一。利用AI进行投资,同样要遵守相关的法律法规。同时,必须将风险管理放在首位,合理配置资金,严格执行止损止盈纪律。

小步快跑,持续验证。在形成一套成熟的AI辅助投资体系之前,建议用小额资金进行测试和验证。将AI的分析建议与市场实际走势、其他权威工具(如券商研报)的观点进行对比,逐步迭代和完善你的方法论。

结语

通用大模型,无疑为身处A股市场的普通投资者,提供了一件前所未有的强大兵器。它以前所未有的方式,拉近了普通人与海量信息之间的距离,赋予了我们更高效的研究能力、更理性的决策视角和更便捷的学习途径。

但是,我们必须清醒地认识到,这件兵器并非“一招制敌”的屠龙刀,而更像是一面能够洞察秋毫的“多棱镜”。它不能替代我们进行冲锋陷-阵,但能帮助我们在出征前,更清晰地看清战场、看清对手、也看清自己。

真正的投资高手,从不迷信任何单一的工具或秘籍。他们善于将最先进的工具,融入自己不断进化和完善的投资体系中。对于普通人而言,将大模型作为你投资路上的“左膀右臂”,结合自身的独立判断和科学的风险管理,理性投资,持续学习,这才是通往在A股市场获得长期优势的真正路径。

📢💻 【省心锐评】

AI不是水晶球,而是加速器。它不能告诉你未来,但能让你比别人更快、更深地理解现在。驾驭AI的本质,是驾驭信息,最终驾驭的是自己的认知。

.png)

评论