【摘要】RWA(现实世界资产代币化)正以资产碎片化、全球流通和链上透明为核心,重塑普惠金融格局。本文以东京地产代币化、招商银行RWA专区等案例为切入点,系统梳理RWA的技术机制、应用场景、合规挑战与未来趋势,深度剖析其如何突破地域壁垒,激活中小投资者参与全球优质资产投资的路径与意义。

引言

金融的本质,是让资本流动更加高效、透明与公平。长期以来,全球优质资产如核心城市房地产、国债、基础设施等,因高门槛、地域壁垒和流动性不足,始终是少数机构和高净值人群的专属。随着区块链技术的成熟与金融创新的不断推进,现实世界资产代币化(RWA)正悄然改变这一格局。RWA通过将传统资产数字化、碎片化,极大降低了投资门槛,让普通人也能以小额资金参与全球优质资产的投资,推动普惠金融从理念走向现实。本文将以东京地产代币化、招商银行RWA专区等典型案例为切入点,系统梳理RWA的技术机制、应用场景、合规挑战与未来趋势,深度剖析其如何突破地域壁垒,激活中小投资者参与全球优质资产投资的路径与意义。

一、RWA的技术机制与普惠金融价值

%20拷贝-xqqv.jpg)

1.1 RWA的定义与核心逻辑

现实世界资产代币化(RWA, Real World Assets Tokenization)是指将现实世界中的实体资产(如房地产、国债、基础设施、绿色能源等)通过区块链技术转化为可编程、可交易的数字通证。RWA的核心逻辑在于:

资产数字化:将传统资产的所有权、收益权等权益映射为链上通证。

资产碎片化:高价值资产被拆分为小额份额,降低投资门槛。

全球流通性:基于区块链的24小时交易机制和跨境流通能力,打破地域与时间限制。

透明与信任:链上数据不可篡改,智能合约自动执行收益分配,提升透明度和信任度。

合规与安全:通过SPV结构、KYC/AML等机制,确保资产代币化过程的合法性和投资者权益。

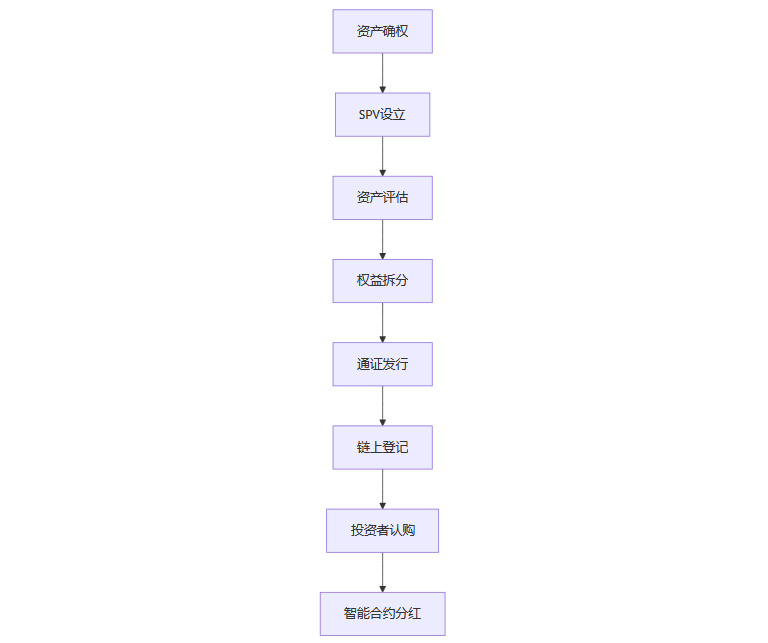

1.1.1 资产数字化的流程

1.2 RWA的普惠金融价值

RWA的出现,为普惠金融注入了全新活力。其价值体现在:

门槛极低:普通投资者可用几十元、几百元参与原本高门槛的全球优质资产投资。

流动性提升:资产可在全球范围内24小时自由流通,投资者可随时买卖份额。

信息透明:链上数据实时可查,投资者可随时了解资产运营和收益分配情况。

风险分散:投资者可通过小额资金分散配置多元资产,降低单一资产风险。

财富管理“全民化”:推动金融资源向更广泛人群和实体经济流动,助力经济高质量发展。

1.3 RWA的技术与合规保障

RWA的安全与合规,离不开多重技术与制度保障:

SPV(特殊目的载体)结构:隔离资产风险,确保投资者权益。

KYC/AML机制:防范洗钱、恐怖融资等风险,保障合规性。

链下资产托管:确保链上通证与现实资产一一对应,防范兑付风险。

智能合约自动化:自动执行分红、交易等操作,降低人为干预和操作风险。

二、典型案例深度解析

2.1 东京地产代币化:打破地域壁垒的先锋实践

2.1.1 项目背景与机制

2025年,日本房地产公司GATES Inc.与Oasys区块链合作,将东京市中心价值7500万美元的房产进行代币化。这是日本迄今最大规模的房地产代币化项目,未来计划将2000亿美元资产代币化,约占日本房地产市场的1%。

投资方式:投资者通过购买房产支持的数字代币,按持有比例享有租金收益和资产增值权利。

交易机制:代币可在去中心化平台上自由交易,无需依赖本地中介或复杂法律流程。

合规保障:通过SPV结构确保跨境投资的合法性和资产安全。

2.1.2 价值与创新

全球投资者平等参与:原本只属于大机构和高净值人群的东京核心地产,变成全球普通投资者都能参与的“数字拼图”。

流动性大幅提升:投资者可随时买卖份额,突破传统房地产投资“高门槛、低流动性”的痛点。

合规与安全并重:SPV结构和链上登记,确保投资者权益和资产安全。

2.1.3 影响与启示

东京地产代币化项目,不仅为日本房地产市场注入了新的活力,也为全球RWA实践提供了可复制的范本。其核心在于通过技术创新和合规设计,打破地域壁垒,让全球普通投资者都能平等参与优质资产投资。

2.2 招商银行RWA专区:普惠金融的中国样本

2.2.1 项目机制

招商银行推出的“朝朝宝”RWA专区,允许用户以0.1元起投新能源基建项目,将光伏电站、充电桩等实体资产收益权代币化。

投资门槛极低:0.1元起投,极大降低了中小投资者参与门槛。

资产透明可查:投资者可实时查看资产运营数据和收益分配。

合规风控保障:结合银行的合规风控体系,保障投资安全。

推动绿色金融:金融资源向绿色产业流动,助力实体经济高质量发展。

2.2.2 创新与意义

全民财富管理:让中小投资者也能参与传统上需要数百万资金门槛的基础设施投资,实现财富管理的“全民化”。

金融科技赋能:区块链与银行风控体系结合,提升了金融服务的普惠性与安全性。

绿色产业助力:推动金融资源向新能源、绿色基建等实体经济领域流动,助力可持续发展。

2.2.3 经验总结

招商银行RWA专区的实践,证明了RWA不仅是技术创新,更是金融服务模式的深刻变革。通过极低门槛、透明机制和合规保障,RWA让普惠金融真正落地生根。

2.3 国债代币化:从机构专属到全民可及

2.3.1 项目案例

香港金管局2024年数字绿色债券:被拆分为1亿枚代币,个人投资者占比超30%,最低投资额仅100港元。

贝莱德BUIDL基金:在以太坊上发行锚定美国国债的代币,为普通投资者提供年化4%-5%的稳定收益。

2.3.2 机制与创新

碎片化投资:国债从机构专属资产转变为大众理财工具,普通人也能参与。

智能合约分红:自动执行收益分配,降低中介成本,提高效率。

全球流通:投资者可在全球范围内24小时交易,突破地域与时间限制。

2.3.3 影响与价值

国债代币化的实践,标志着RWA已从房地产等传统领域,扩展到更广泛的金融资产。其核心在于通过碎片化和智能合约,让国债等优质资产真正实现“全民可及”。

三、RWA如何突破地域限制并激活中小投资者?

%20拷贝-xlze.jpg)

3.1 碎片化投资:门槛极低,人人可投

RWA通过将高价值资产拆分为小额份额,让普通人也能以极小资金参与全球优质资产投资。无论是东京地产、招商银行新能源基建,还是国债代币化,碎片化投资都是RWA普惠金融的核心机制。

3.1.1 碎片化投资的优势

极低门槛:几十元、几百元即可参与,打破传统高门槛壁垒。

风险分散:小额资金可分散配置多元资产,降低单一资产风险。

灵活退出:投资者可随时买卖份额,提升流动性。

3.2 全球化流通:打破地域与时间壁垒

区块链技术实现资产的全球登记、确权和流转,投资者可24小时不间断交易,打破了时区和地域壁垒。

3.2.1 全球流通的实现路径

链上登记:资产权益在区块链上登记,全球投资者可平等参与。

去中心化交易:无需依赖本地中介或复杂法律流程,提升交易效率。

跨境合规机制:通过SPV、KYC/AML等机制,保障跨境投资合法性。

3.3 信息透明与自动化:降低信息不对称

链上数据实时可查,智能合约自动执行分红、交易等操作,极大降低了信息不对称和信任成本。

3.3.1 信息透明的实现方式

链上数据公开:投资者可随时查看资产运营、收益分配等信息。

智能合约自动化:自动执行分红、交易等操作,降低人为干预和操作风险。

实时风控监测:链上数据可用于实时风控,提升资产安全性。

3.4 多样化资产选择:丰富投资标的

RWA不仅限于房地产和国债,还可扩展至绿色能源、艺术品、数据资产等多元领域,丰富了投资标的,满足不同投资者的需求。

3.4.1 资产类型的扩展

3.5 合规保障与风控机制:守护投资者权益

通过SPV、KYC/AML等机制,RWA项目在保障投资者权益和跨境投资合法性方面不断完善。

3.5.1 合规与风控的关键措施

SPV结构:隔离资产风险,确保投资者权益。

KYC/AML机制:防范洗钱、恐怖融资等风险,保障合规性。

链下资产托管:确保链上通证与现实资产一一对应,防范兑付风险。

智能合约风控:自动监控资产运营和分红,提升安全性。

四、未来趋势与挑战

%20拷贝-isqc.jpg)

4.1 发展趋势:RWA的广度与深度拓展

4.1.1 资产类型扩展

RWA正从房地产、国债向基础设施、知识产权、碳信用等更多领域延伸,资产类型日益多元化。

4.1.2 技术融合深化

RWA与AI、预言机、跨链技术等深度融合,实现更智能、高效的资产管理和交易。

4.1.3 监管逐步完善

各国监管机构正在积极探索RWA的合规路径,如新加坡MAS、香港SFC已出台相关指引,推动RWA健康发展。

4.2 面临挑战:监管、托管与流动性

4.2.1 监管不确定性

不同国家对RWA的法律定义和监管框架尚不统一,跨境投资需谨慎合规。

4.2.2 链下资产托管风险

代币化资产需有真实资产托底,需防范链下资产管理和兑付风险。

4.2.3 流动性与退出机制

部分RWA项目二级市场流动性有限,投资者需关注退出渠道和流动性风险。

结论

RWA正以“资产碎片化+全球化流通+链上透明”为核心,重塑全球金融的普惠格局。无论是东京地产代币化、招商银行RWA专区,还是国债的普惠化实践,都在通过技术创新打破传统金融的壁垒,让普通人也能平等参与全球优质资产的投资。未来,随着技术进步和监管框架的完善,RWA有望成为普惠金融和财富管理的新基石,推动全球金融更加开放、包容和高效。对于普通投资者而言,理性参与RWA投资,选择合规平台、了解资产背景、合理分散配置,将有助于在享受技术红利的同时,规避潜在风险。

📢💻 【省心锐评】

“RWA的本质不是创造新资产,而是重构资产分配的效率与公平。当技术红利穿透金融壁垒,普惠才真正有了根基。”

.png)

评论