【摘要】当流量红利退潮,保险业转向技术深海。文章解构了如何通过构建“业务抽象层”指挥多智能体(AI Agent)军团,实现健康险理赔全链路自动化,最终平衡成本、效率与体验的不可能三角。

引言

AI正从实验室走向生产线,从“锦上添花”变为“不可或缺”。

今天,我们不谈空泛的理论,只分享一个真实的故事。当互联网的流量红水退去,保险行业这艘大船,如何艰难地调转船头,向着名为“科技”的深海,重新启航。

故事的核心,是理赔。

这个环节与每个投保人的切身利益紧密相连,却常常是他们体验最差、感受最深的痛点。我们将完整地告诉你,我们是如何一步步摒弃过时且僵化的技术方案,通过构建一个由AI Agent组成的“智能审核军团”,彻底颠覆了传统的理赔作业模式。

这不只是一次技术升级,更是一场关乎生存与发展的战略变革。

🚢 一、时代变了,从“流量为王”到“技术为盾”

%20拷贝-ygsr.jpg)

1.1 “跑马圈地”时代的终结

过去十年,保险业的玩法简单粗暴,就是“跑马圈地”。谁掌握了流量入口,谁就赢得了市场。各大平台的核心任务是获客、转化、再获客。业务增长的逻辑,建立在庞大的销售渠道和持续不断的流量红利之上。

但现在,潮水的方向变了。

流量越来越贵,获客成本水涨船高。单纯依靠前端销售驱动的模式,已经走到了增长的尽头。当保费增速放缓,产品利润空间被不断压缩,旧地图再也找不到新大陆。

1.2 战略转向,成为真正的MGA

面对困境,我们的战略发生了一场深刻的变革。我们决定从一个单纯的销售渠道,转变为一个真正的MGA(Managing General Agent)。

用大白话讲,MGA可以理解为“准保险公司”。

这意味着什么?意味着我们不再只是一个“卖保单”的中间商。我们必须深度参与到保险业务的全链条中,包括产品的定制设计、智能的核保风控、高效的理赔服务等。

我们的护城河,不再是虚无缥缈的流量,而是必须亲手构建的、实实在在的科技壁垒。

下表清晰地展示了这一战略转型的核心差异。

1.3 新的武器,数据与AI

要实现向MGA的转型,最锋利的武器,就是我们多年沉淀的海量保险与医疗数据,以及基于此打造的AI能力。

我们的目标很明确,用AI帮助业务“看清风险、看懂保障”。最终,通过全链路的智能化,去挑战那个看似无解的“不可能三角”——极致的客户体验、显著的成本降低、和运营效率的指数级提升。

今天这个案例,就聚焦于整个链条中公认“最硬的骨头”——理赔审核的AI Agent自动化实践。

⛰️ 二、两大痛点,压在理赔环节的两座大山

理赔,是客户感知保险价值最直接的环节,也是最容易“出事”的环节。在传统模式下,无论对客户还是我们自己,都堪称一场噩梦。

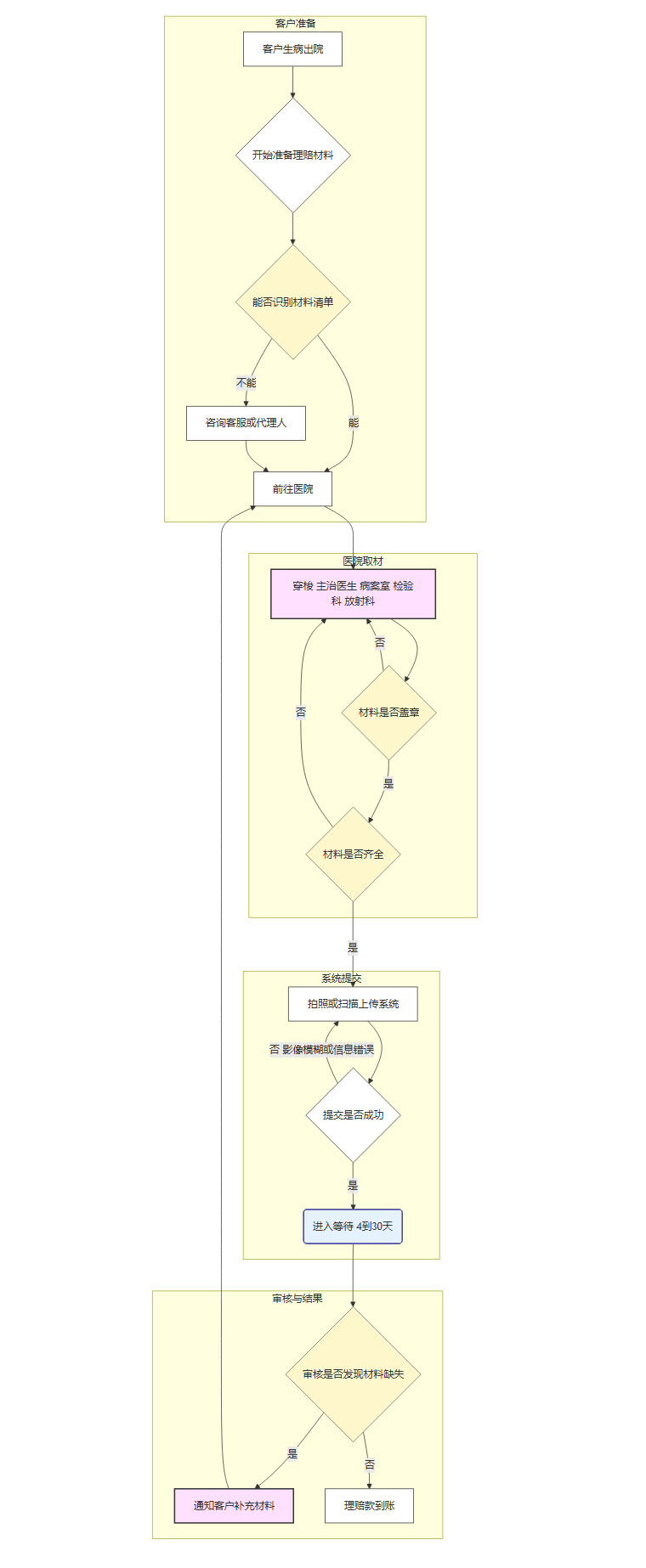

2.1 客户的噩梦,一场“跑断腿、等到慌”的折磨

想象一下,你生病住院后,拖着疲惫的身体去申请理赔,却要一头扎进一个由繁琐流程和复杂材料组成的迷宫。

一堆看不懂的材料

入院记录、出院小结、病理报告、影像报告、费用清单、发票原件……理赔材料清单长达107种,普通客户根本分不清。很多人甚至不知道要去哪个科室开具哪份证明。一个跑不完的迷宫

为了集齐这些材料,你不得不在医院的主治医生、结算柜台、病案室、检验科、放射科之间来回穿梭。盖十几个章是家常便饭。这个过程不仅消耗体力,更消磨耐心。一场耗不起的等待

好不容易集齐材料,平均一份理赔申请包含25张单据,客户需要耗费半小时才能完成线上提交。提交后,才是真正漫长等待的开始。审核周期通常在4到30天之间。因为内部流程需要至少4个不同岗位的审核员协同处理,如果金额稍大,或者案情稍显复杂,还需要启动线下调查,一等就是半个月甚至更久。

更糟糕的是,超过**50%**的客户会因为材料不全、影像模糊、信息错漏等原因需要补充材料。这种反复折腾的体验,足以摧毁客户对保险建立起来的所有信任。

我们可以用一个流程图来直观感受客户的“理赔迷宫”。

2.2 技术的困境,一个“补丁摞补丁”的旧系统

客户体验差的背后,是我们技术侧同样深陷的泥潭。

我们过去的技术方案,是典型的“小模型 + 规则引擎”。你可以把它想象成一个巨大且无比复杂的流程图,里面写满了成千上万条“如果…就…”的指令。

这种架构在业务初期尚能应付,但随着业务发展,其弊端暴露无遗。

2.2.1 僵化死板,无法应对复杂性

规则引擎的本质是确定性逻辑。它只能处理开发者预先设定好的标准情况。

比如,规则写了“诊断A + 检查B = 拒赔”,系统就严格执行。但如果出现一个稍微复杂点的情况C,比如一份手写病历上的潦草诊断,或者一种罕见的并发症,规则库里没有覆盖,系统就立刻“死机”,无法做出判断,只能转交人工处理。

随着医疗技术和保险产品的不断创新,理赔场景的复杂性呈指数级增长,规则系统能覆盖的场景比例越来越低。

2.2.2 维护地狱,成本高昂效率低下

保险产品日新月异,条款不断更新。每上线一款新产品,或者调整一个旧产品的保障责任,工程师们就必须为其编写一套全新的规则。

这导致了几个严重问题。

规则爆炸,不同产品、不同渠道、不同时期的规则相互交织,形成一个巨大的、难以维护的“规则屎山”。

成本高昂,工程师团队陷入了无休止的“打补丁”工作中,需求沟通、规则编写、测试上线,每个环节都耗费大量人力。

效率低下,新产品从设计到理赔系统支持,周期漫长,严重拖累了业务创新的速度。

这个旧系统已经走到了它的极限,无论再投入多少人力去优化规则,都无法从根本上提升理赔审核的效率和质量。案件积压越来越多,客户体验越来越差。

我们需要的不是改良,而是一场彻底的革命。

🚀 三、破局之道,用“业务抽象层”指挥AI Agent军团

%20拷贝-mgxm.jpg)

革命的武器,就是基于大模型应用平台构建的 AI Agent 全自动化审核系统。

很多人以为,做AI应用就是找一个强大的通用大模型,然后把业务数据一股脑地喂给它就行了。

这是最大的误解。

通用大模型就像一个学识渊博但不懂具体业务的“通才博士”。你直接把它扔到复杂的保险理赔一线,它会立刻一头雾水。它不理解什么是“等待期”,什么是“既往症”,更不知道如何在一堆医疗单据中找到“手术记录”和“病理报告”的关键信息。

我们成功的关键,不在于找到了一个最强的“博士”,而在于我们构建了一个高效的“业务抽象层”。

这听起来很玄乎,但用一个比喻你就懂了。

我们没有让博士亲自去车间拧螺丝。而是让他基于自己的渊博知识,设计了一套高度智能化的生产线。这条生产线上,每个工位都是一个**“专才”机器人(AI Agent)**,它们各司其职,又协同工作,共同完成复杂的装配任务。

“业务抽象层”,就是这张生产线的设计蓝图。它负责将复杂的业务问题,翻译成AI能够理解和执行的任务。

具体来说,我们做了两件核心的事情。

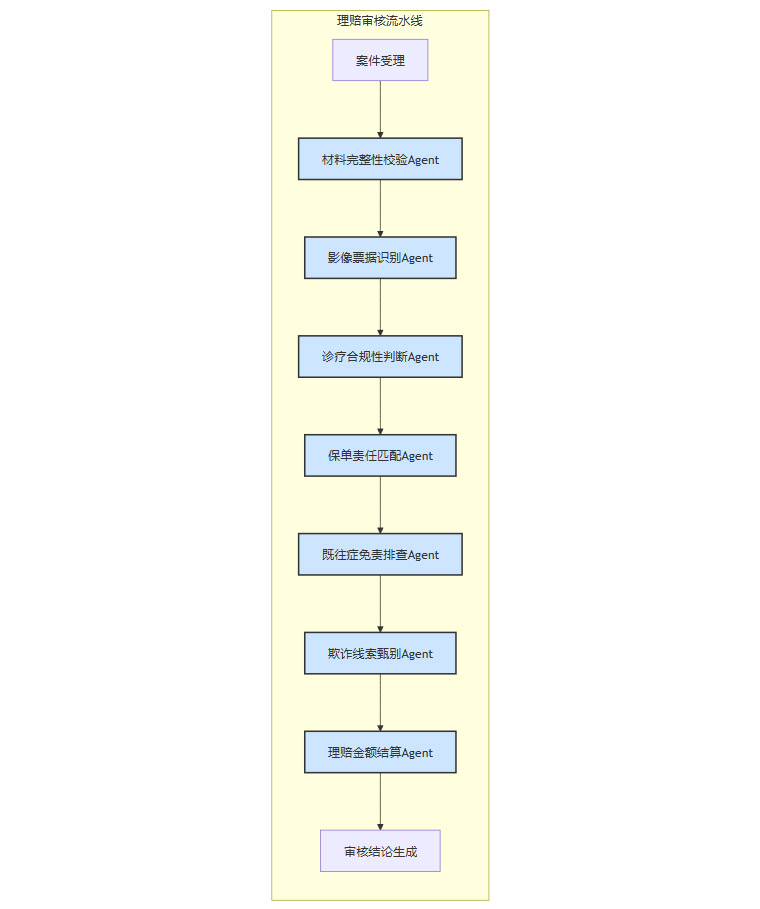

3.1 流程庖丁解牛,定义原子化任务

我们把极其复杂的理赔审核流程,像庖丁解牛一样,精细地拆解成一个个清晰、独立、可执行的原子化任务节点。

这些任务节点共同构成了一条完整的理赔审核流水线。

每个节点都代表一个明确的业务目标,例如:

材料完整性校验,检查客户提交的材料是否符合该疾病理赔的基本要求。

影像票据识别,通过OCR技术,精准提取发票、费用清单、病历等影像件上的文字和关键字段。

诊疗合规性判断,基于医疗知识库,判断客户的治疗方案、用药是否合理。

保单责任匹配,将客户的出险诊断与保单条款中的保障责任进行精确匹配。

既往症免责排查,审核本次出险是否与投保前的疾病相关,这是最复杂的环节之一。

欺诈线索甄别,通过行为分析和数据比对,发现潜在的骗保行为。

理赔金额结算,根据保单条款、社保报销情况,精确计算赔付金额。

3.2 Agent各司其职,组建智能审核军团

为每一个任务节点,我们都训练并指派一个专属的 AI Agent。

这些Agent不再是简单的模型,它们是模型、工具、数据和业务逻辑的结合体。它们就像一支分工明确的军队,有的负责“侦察”(信息提取),有的负责“分析”(逻辑推理),有的负责“裁决”(给出结论)。

这种多智能体协同架构,对比“小模型+规则”的旧方案,优势是压倒性的。

灵活性与可扩展性,它不再是一堆写死的指令,而是一个个可以灵活调用、组合、升级的“智能插件”。当需要支持新产品时,我们可能只需要微调或新增一两个Agent,而无需改动整个系统。

维护性,每个Agent权责清晰,独立迭代。这使得系统维护变得异常简单,工程师终于从“补丁地狱”中被解放出来。据统计,新架构精简了超过90%的硬编码规则。

专业性,每个Agent都专注于一个特定领域,并用该领域的专业数据进行深度训练,使其在单一任务上的表现可以超越通才大模型,甚至人类专家。

3.3 【案例放大镜】,最棘手的“既往症免责”Agent如何工作?

“既往症免责”是理赔中最复杂、最容易产生纠纷的环节。它要求审核人员不仅要懂保险条款,还要具备深厚的医学知识。

我们来看看负责这个环节的AI Agent,是如何像一个资深法医一样工作的。

3.3.1 第一步,搜集所有线索(多维信息输入)

当一个案件流转到“既往症免责排查”节点时,该Agent会被激活。它会通过调用内部数据接口,同时调取并“阅读”三份至关重要的档案。

客户投保时填写的《健康告知书》,这是客户对自身健康状况的承诺。

本次理赔提交的《全套医疗记录》,包括入院记录、病程记录、检查报告等。

客户购买的《保险合同条款》,特别是关于免责和既往症定义的部分。

3.3.2 第二步,进行深度推理(智能推理与决策)

借助我们用海量医疗和保险知识喂养的垂直领域大模型,Agent开始进行复杂的推理工作。这个过程远非简单的关键词匹配。

医学关联分析

Agent能真正“看懂”病历。它能识别出客户本次出险的疾病(如“急性心肌梗死”),并利用内置的医疗知识图谱,判断该疾病是否与客户在健康告知中提到的,或在过往病历中发现的“高血压”、“高血脂”病史存在医学上的因果或强关联关系。时间线索串联

Agent会像侦探一样,仔细梳理所有医疗记录中的时间信息。它会检查客户的治疗是否是连续的,例如,本次住院是否是对一个老毛病(如慢性肾炎)的“持续治疗”,还是一个全新的、独立的急性疾病。逻辑循环判断

通过内置的工作流(Workflow),Agent会进行反复的推敲和验证。例如,它会先在病历中寻找与既往症相关的描述,如果找到,再回头去检查健康告知是否如实填写,最后再对照保险条款,形成一个完整、闭环的逻辑链。

3.3.3 第三步,给出铁证如山的结论(可解释、可溯源的输出)

经过深度推理,Agent会输出一个明确的结论,并且附上详尽的“证据”。

例如,结论可能是“属于免责,建议拒赔”。

更重要的是,它会给出依据。

“依据1,客户《病程记录》第3页第5行记录‘患者高血压史5年,长期服用降压药’。依据2,客户投保时《健康告知问卷》第2.3条‘您是否曾患有高血压’选择‘否’,存在未如实告知。依据3,本次出险诊断‘高血压危象’与未告知的‘高血压’为同一疾病。依据4,根据《保险条款》免责条款第2.1.3条,对投保前未如实告知的既往症及其并发症,本公司不承担赔付责任。”

这种“说得清、道得明”的能力至关重要。

每一处判断都能清晰地链接回原始证据——无论是病历中的某句话,还是保单里的某一条款。即使案件需要人工复核,或者客户对结论有疑问,我们也能立刻拿出清晰的证据链,大大减少了沟通成本和潜在的纠纷。

这,就是AI Agent带来的革命性改变,从一个模糊的“黑盒”,变成了一个透明、严谨、可追溯的“专家系统”。

💎 四、价值兑现,智能驱动的“降本、增效、提质”

通过这套由“业务抽象层”指挥的AI Agent军团,我们不仅仅是实现了理赔流程的自动化,更是迈入了“业务智能化”的深水区。这场变革带来的成果是实实在在的,它直接体现在了成本、效率、质量和客户体验等多个维度。

4.1 审核精度,超越人类专家

最初,我们对AI审核的准确率持谨慎态度,将其定位为辅助人工。但经过持续的训练和优化,结果超出了所有人的预期。

在与我们内部最有经验的理赔专家团队进行的双盲测试中,AI Agent系统的自动化审核准确率达到了惊人的99.67%。这个数字不仅超过了初级审核员,甚至超越了从业超过10年的资深理赔专家。

AI的优势在于其稳定性和全面性。它不会因为疲劳而犯错,也不会因为疏忽而遗漏某个角落的细微线索。它能同时处理和比对海量信息,这是人类大脑难以企及的。

4.2 能力泛化,实现“一通百通”

更让我们惊喜的是这套系统的泛化能力。它不是一双“一次性筷子”,仅为某一款产品服务。

我们将这套基于业务抽象和Agent编排的系统,应用到我们所有的健康险产品线上,包括重疾险、医疗险、意外险等。在几乎没有进行针对性调整的情况下,其基线准确率依然高达98.62%。

这意味着什么?

这意味着我们构建的不再是一个个孤立的解决方案,而是一个可复用的、平台化的AI能力。当业务部门推出一款新产品时,我们不再需要从零开始编写规则。我们只需要通过简单的配置,将新产品的条款、责任等“知识”注入到相应的Agent中,整个自动化审核流程就能快速适配。

新产品理赔支持的验证成本和上线周期显著收敛,这为我们构筑了难以被模仿的核心竞争力。

4.3 降本、增效、提质的全面胜利

最终,这场由AI Agent驱动的革命,为公司、业务和客户带来了三赢的局面。

下表汇总了智能化变革前后的关键指标对比。

这些冰冷的数字背后,是生动的价值体现。

对客户

理赔从一场漫长的煎熬,变成了一次秒级响应的顺畅体验。提交材料后,简单的案件几乎瞬间就能收到理赔款到账的通知。等待的焦虑成为历史,保险的保障价值在最需要的时候得到了最及时的体现。对业务

运营成本显著降低。大量的审核人力从简单、重复的劳动中被解放出来。他们不再是流水线上的“螺丝钉”,而是转型为处理更复杂、更需要人文关怀的疑难案件的专家,或者成为优化AI模型的“训练师”,去创造更高的价值。对公司

我们构筑了坚实的技术护城河。在行业竞争日益激烈的今天,这种基于深度业务理解和AI技术融合而形成的全链路智能化能力,是竞争对手难以在短时间内模仿和超越的。它支撑我们真正实现了高质量、可持续的增长。

🔭 五、行业趋势与未来展望

%20拷贝-xgse.jpg)

我们所做的,并非个例。放眼整个保险行业,数字化转型已经进入深水区。AI Agent的应用,正从理赔环节,向核保、客服、精准营销等更广泛的领域渗透。

智能核保,AI Agent可以根据客户的健康告知、体检报告等信息,实时评估风险并给出核保结论,将过去需要数天的人工核保流程缩短至分钟级。

智能客服,Agent能够7x24小时在线,精准理解客户意图,解答复杂的保单问题,甚至主动提供服务建议。

精准营销,通过分析用户行为和需求,Agent可以为客户推荐最适合的保险产品组合,提升转化率和客户满意度。

监管与产业的趋势也在同频共振。监管机构正积极鼓励保险公司运用大数据、人工智能等技术重构业务流程,推动业、技、数(业务、技术、数据)的深度融合。

AI Agent,正在成为驱动保险行业高质量增长的新引擎。

结论

AI的浪潮不是要取代人,而是要重塑流程。

我们成功的秘诀,不在于大模型本身有多么强大,而在于我们学会了如何成为一个优秀的“项目经理”。我们深刻地理解了业务的痛点,将复杂的业务需求翻译成AI能够理解和执行的任务网络,并最终组建了一支高效协同的AI Agent团队去精准执行。

这套“业务抽象层 + 多智能体协同”的模式,实现了审核流程的可解释、可评估、可迭代。它让理赔审核从一门依赖个人经验的“手艺”,变成了一条高度自动化、标准化的“智能生产线”。

这不仅仅是保险理赔的未来,更是所有涉及复杂知识和决策流程的行业,实现业务智能化的未来蓝图。当流量的潮水退去,那些真正掌握了技术武器,并能将其与业务场景深度结合的企业,才能在裸泳的沙滩上,站得最稳,走得最远。

📢💻 【省心锐评】

抛弃对大模型不切实际的幻想,回归业务本质。将复杂流程解构成AI能懂的任务,才是智能化落地的唯一通路。这套打法,值得所有想用AI干实事的团队借鉴。

.png)