【摘要】AI能否精准预测股市?本报告由大模型独立完成,预判2025年9月30日A股节前高开震荡,资金观望,板块分化。外部风险与政策利好交织,操作以稳健为主,共同见证AI预测的准确性。今后每个交易日开始前会有一篇这样的文章,并推荐部分个股,第二日对上一日根据市场实际情况,进行复盘。内容仅供参考,不构成任何投资建议。

引言

九月的最后一个交易日,总是承载着特殊的市场情绪。它不仅是一个月的收官,更是一段长假的序曲。2025年9月30日的A股市场,恰好站在这样一个微妙的十字路口。前一个交易日的普涨行情,为市场注入了一针强心剂,三大指数全线飘红,成长赛道再度成为舞台主角,似乎预示着一轮“红十月”行情正在酝酿。

然而,表面的繁荣之下,暗流涌动。市场的目光,正聚焦于今日盘中即将揭晓的9月官方PMI数据,这份经济“体检报告”将直接决定市场情绪的走向。同时,大洋彼岸的美股在高位徘徊,新一轮关税阴云若隐若现,地缘政治的迷雾也未曾散去。这些外部不确定性,如同悬在头顶的达摩克利斯之剑,让节前本就谨慎的资金更加踌躇。

本文将从市场整体基调、内外部驱动因素、关键指数点位、实战交易策略等多个维度,对2025年9月30日A股市场的潜在动向进行一次全面的量化推演与深度剖析。

文所有的分析、数据及策略,均由人工智能(AI)模型生成。我们已经对其中引用的公开数据进行了核实,确保其准确无误。这不仅是一篇市场前瞻,更是一次有趣的实验。我们的目标,不是给出一个非黑即白的简单预测,而是试图描绘一张由AI构建的、包含各种可能性及其应对方案的交易地图。

今日收盘后,第二日我们将对本次基于AI模型的市场预判与实际盘面走势进行复盘对比,以客观评估其预测的准确性与偏差。

它将帮助投资者在复杂的博弈中,找到属于自己的最优路径。同时,也让我们共同见证,在真实的市场考验面前,AI的预测究竟能否兑现,其给出的相关建议又是否真的靠谱。

一、市场整体基调与节前特征

%20拷贝.jpg)

1.1 高开震荡为主,资金观望情绪浓厚

长假前的最后一个交易日,市场通常不会选择极端单边行情。基于历史数据回测与当前市场结构分析,“高开后震荡整理”是今日市场最可能呈现的基调。

前一日的强势上涨,为今日的惯性高开奠定了基础。但“持股过节”还是“持币过节”的年度大戏,将在此刻上演。多空双方的分歧会显著放大,导致股价上行之路充满颠簸。一方面,看好节后行情与政策持续发酵的资金,会选择在回调时低吸;另一方面,厌恶假期不确定性的短线资金,则会利用任何冲高的机会兑现利润。这种力量的拉锯,使得市场难以形成流畅的单边走势,冲高易回落,下探有支撑,成为盘中的主要特征。

1.2 板块热点与结构分化

市场的整体震荡,并不意味着所有板块都步调一致。结构性分化将是今日盘面的另一大看点。资金的流向,将清晰地勾勒出市场的主线与支线。

主攻方向:成长赛道与市场人气板块

这些板块是当前市场风险偏好的核心体现,也是决定指数强弱的关键力量。

新能源产业链:作为贯穿全年的主线,其内部的细分领域如固态电池、储能、光伏设备等,仍是资金追逐的焦点。这些板块具备产业趋势与政策扶持的双重逻辑,资金介入程度深,易于形成持续性行情。

科技硬件:以AI、光模块、人形机器人为代表的新质生产力方向,是市场想象力的集中地。这些领域的技术突破与应用落地预期,吸引了大量活跃资金参与,板块弹性十足。

券商板块:作为“牛市旗手”,券商板块的动向具有极强的象征意义。其盘中异动,往往能有效激活市场情绪,带动指数上行。今日需重点关注其能否延续强势,为市场提供增量信心。

有色金属:受益于全球经济复苏预期与新能源上游需求,部分工业金属与稀有金属品种具备较强的涨价逻辑,同样吸引了资金的关注。

防御阵地:避险属性与价值洼地

当外部风险加剧或盘面出现不确定性时,以下板块可能成为资金的“避风港”。

黄金产业链:在全球地缘政治风险与美联储降息预期交织的背景下,黄金的避险属性凸显。全球央行持续购金的行为,也为其价格提供了坚实支撑。

高股息与低估值权重:在市场震荡期,具备稳定分红能力且估值处于历史低位的权重蓝筹股,如部分银行、电力、高速公路等,因其较高的安全边际,会受到稳健型资金的青睐。

潜在调整板块

部分前期涨幅过大或逻辑证伪的板块,可能面临资金流出的压力,如教育、煤炭、猪肉等,在普涨格局中或表现相对疲弱,甚至逆市调整。

二、内部驱动因素:PMI的“审判”与政策的“底牌”

今日市场的脉搏,将主要由两大内部因素决定:即时的经济数据与持续的政策预期。

2.1 经济数据考验:PMI的“核心变量”角色

今日所有技术分析和情绪预判,都必须让位于一个核心变量——上午10:00公布的中国9月官方制造业PMI(采购经理指数)。这份数据的重要性,无论如何强调都不过分。

PMI是一个先行指标,它通过对企业采购经理的月度调查结果来编制,能够综合反映经济活动的荣枯。其荣枯线为50。高于50,代表制造业经济扩张;低于50,则代表收缩。

PMI数据对盘面的可能影响路径

特别需要注意的是10:00这个时间窗口。数据公布前后,市场波动性会急剧放大。数据落地后,市场风格可能会发生快速切换,投资者需密切关注盘面量能与板块的响应速度,及时调整交易策略。

2.2 政策面持续托底,流动性环境充裕

如果说PMI数据是决定日内波动的“锐器”,那么持续的政策利好则是稳定市场信心的“盾牌”。

高层定调,指明方向:中央政治局会议研究“十五五”规划,明确将新质生产力、扩大内需、统筹发展与安全作为核心主线。这为资本市场的中长期投资指明了方向,科技创新与大消费领域将持续获得政策红利。

央行护航,稳定预期:央行三季度例会明确释放了“维护资本市场稳定”的信号,并强调货币政策的前瞻性与有效性。这意味着市场流动性将保持合理充裕,系统性风险可控。政策的“底牌”清晰可见,这为市场提供了坚实的底部支撑,限制了指数大幅下行的空间。

产业政策激发活力:发改委等部门出台措施激发民间投资活力,这对于稳定投资增长、改善企业盈利预期具有积极作用。

这些政策利好,虽然短期内可能被市场情绪和数据波动所掩盖,但它们构成了市场的“安全垫”。即使盘中出现因数据不及预期或外部风险引发的快速下探,政策预期也会吸引长线资金入场承接,使得深度调整难以发生。

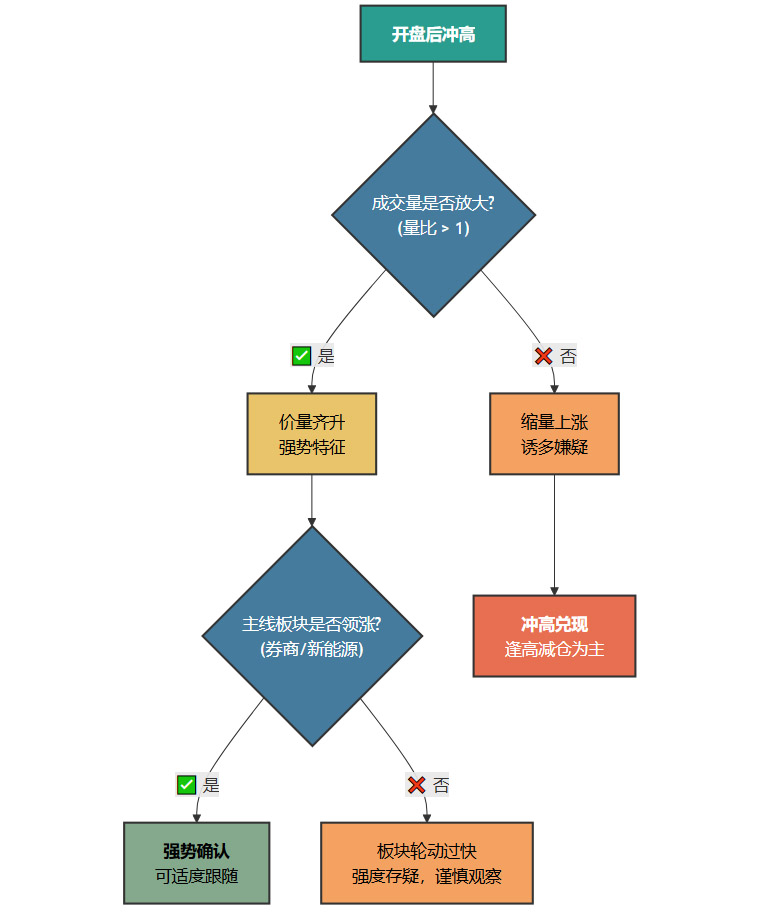

2.3 节前资金博弈与成交量门槛

成交量,是市场情绪最诚实的表达,也是判断行情强弱的试金石。在节前这个特殊节点,对成交量的观察尤为重要。

成交量与市场强弱的对应关系

基于此逻辑,我们为今日的交易设定一个量化门槛。

强势门槛:若要支撑市场维持强势,两市成交额需保持或温和放大至约2.1万亿元水平,且上午10:30前两市量比需持续大于1。只有满足这个条件,市场的上涨才具备坚实基础。

弱势信号:如果市场在冲高过程中,量比始终无法突破1,或者出现明显的“脉冲式”放量后迅速萎缩,则应高度警惕。这表明追高意愿不足,市场大概率将转为冲高兑现的节奏,任何拉升都应被视为减仓的机会。

节前资金的复杂心态,决定了今日的博弈将异常激烈。理解成交量背后的资金意图,是做出正确决策的前提。

三、外部环境与风险因素:远方的风暴与近处的涟漪

%20拷贝.jpg)

A股市场并非孤岛。在全球化日益深入的今天,外部环境的风吹草动,同样会通过情绪、资金、汇率等渠道,对A股产生不可忽视的影响。

3.1 美股高位波动与“非农超级周”的阴影

美股作为全球资本市场的“总龙头”,其走势对A股情绪有着直接的传导效应。

高位震荡的风险:近期美股在高位反复震荡,虽然尚未出现明确的破位信号,但部分经济学家已发出关于美股暴跌的警告,指出其高位持仓比例已创下新高。这种“高处不胜寒”的状态,使得A股资金在节前对外部风险尤为敏感。长假期间若美股出现大幅回调,将直接冲击节后A股的开盘情绪。

“非农超级周”的不确定性:本周是美国的“非农超级周”,包括ISM制造业指数、非农就业报告等一系列重磅数据将陆续公布。这些数据是美联储判断经济状况、决定未来降息路径的核心依据。数据的强弱,将直接影响美元指数、美债收益率以及全球风险资产的定价,其不确定性构成了长假期间最大的宏观风险源。

政府停摆的“插曲”:值得一提的是,美国政府潜在的停摆风险,可能导致包括非农在内的关键经济数据推迟发布。这种“数据真空”状态,将增加全球金融市场的不确定性,使得投资者更难判断经济走向,从而催生避险情绪。

3.2 美国新关税与持续的贸易摩擦

美国宣布自10月1日起对包括芯片、药品、家具在内的多类进口产品加征关税。

直接影响有限:此次关税调整对A股市场的整体冲击相对有限。一方面,市场对此类贸易摩擦已逐渐“脱敏”;另一方面,中国庞大的内需市场和完整的产业链,为相关企业提供了缓冲空间。

长期情绪压制:然而,贸易摩擦的持续存在,如同一种慢性病,会长期压制市场的风险偏好,成为影响市场情绪的背景噪音。对于直接涉及的出口导向型企业,无疑构成了实实在在的经营压力。

3.3 地缘政治与全球避险情绪升温

中东局势的复杂性:尽管哈马斯方面传出同意美国提出的加沙停火方案的消息,但中东地区的根本矛盾并未解决,局势依然复杂且脆弱。任何突发冲突,都可能导致国际油价飙升,加剧全球通胀压力,并推升市场的避险情绪。

黄金价格的“证言”:近期全球黄金价格创下新高,背后是全球央行持续增加黄金储备的行动。这清晰地反映出,在全球不确定性加剧的背景下,主权基金和大型机构正在积极寻求避险资产。这种全球性的避险情绪,会对A股等风险资产的估值形成一定抑制。

3.4 港股联动与全球资金流向

情绪联动弹性:近期港股、欧股、美股均呈现震荡上行态势,尤其是港股,在南向资金的持续流入下表现不俗。A股与港股之间的情绪联动效应明显,港股的强势,有助于提振A股投资者的信心。需关注这种资金流入趋势能否延续至节前最后一日。

综合来看,外部环境喜忧参半。美股的短期稳定为A股提供了良好的开盘氛围,但潜在的回调风险、重磅数据的不确定性以及地缘政治的迷雾,都构成了长假期间的潜在“灰犀牛”,这也是节前资金选择谨慎的主要原因。

四、指数走势推演与关键点位

结合上述内外部因素分析,我们对三大指数在9月30日的可能走势路径及关键技术点位进行量化推演。这并非精确预测,而是一种基于概率的场景规划,旨在为实战操作提供清晰的参照系。

4.1 上证指数:3830点的多空分水岭

作为权重股的聚集地,上证指数的走势将更多地反映宏观经济预期和稳健资金的态度。

核心情景(概率55%):高开震荡,尾盘回归中枢

路径推演:指数高开后,将在3830–3890点区间内反复震荡。若PMI数据符合预期,指数将在3830点附近获得支撑;若数据不及预期,则可能短暂下探至3810点寻求支撑。午后,随着部分资金兑现,指数可能从高位小幅回落,最终收盘于当日震荡区间的中枢位置。

强势情景(概率25%):放量突破,冲击3900点

触发条件:PMI数据强劲超预期,且开盘后券商、银行等权重板块集体放量上攻。

路径推演:指数高开后直接突破3890点阻力位,并向3920点附近的前期高点发起冲击。

弱势情景(概率20%):高开低走,回测支撑

触发条件:PMI数据显著不及预期,或外部市场突发重大利空。

路径推演:指数高开后迅速回落,跌破3830点,并向下回测3810–3800点区间的支撑强度。

上证指数关键点位表

4.2 深证成指:成长赛道的“晴雨表”

深证成指汇集了大量成长性企业,其走势直接反映了市场对科技与新兴产业的信心。

核心情景(概率50%):高开震荡,结构分化

路径推演:指数高开后在13250–13650点区间内震荡。新能源、科技等主线板块内部将出现分化,部分龙头股继续走强,而跟风股则可能冲高回落。指数的最终涨跌,取决于主线板块的整体承接力度。

强势情景(概率30%):高开高走,主线领涨

触发条件:PMI数据向好,且开盘后量比 > 1.2,新能源与科技硬件板块出现集体性的放量上涨。

路径推演:指数轻松站上13550点,并向13650点甚至更高位置拓展。

弱势情景(概率20%):获利回吐,回测支撑

触发条件:主线板块出现集体性的获利了结,或PMI数据不及预期。

路径推演:指数高开后回落,跌破13250点,向下回测13180点附近的支撑。

深证成指关键点位表

4.3 创业板指:市场情绪的“放大器”

创业板指因其高弹性和高风险偏好属性,其波动往往最为剧烈,是观察市场短线情绪的最佳窗口。

核心情景(概率60%):高开震荡偏强,振幅加大

路径推演:指数高开后可能率先上冲,触及3270点附近阻力后回落,全天在3210–3290点区间内宽幅震荡。个股表现将极度分化,龙头股强者恒强,而题材股则可能一日游。

强势情景(概率25%):逼空上涨,挑战新高

触发条件:市场情绪极度乐观,龙头股(如电池链龙头)封板,带动板块效应。

路径推演:指数强势站稳3270点,并向3290–3310点区间发起冲击。

弱势情景(概率15%):冲高回落,快速跳水

触发条件:龙头股冲高后被大单砸开,引发板块集体跳水。

路径推演:指数在冲高后快速回落,跌破当日均价线,并向下回测3185–3210点区间的支撑。

创业板指关键点位表

五、实战交易策略与风险控制

%20拷贝.jpg)

基于以上的市场推演,我们为短线交易者制定一套具备可操作性的交易策略与风控预案。

5.1 仓位管理:节前的“安全带”

纪律优先,仓位克制。这是节前最后一个交易日的核心原则。

总体仓位建议:无论盘面多么诱人,建议将总仓位控制在50%以下。对于风格稳健的投资者,甚至可以降至三成或空仓过节。

个股仓位限制:为分散风险,单只股票的仓位不宜超过15%。

核心思路:逢高减仓是主旋律。今日交易的目标,不应是追求利润最大化,而是将已有的浮动盈利转化为实际收益,保护好本金,以轻松的心态迎接假期。持股过节本身具有较高的“性价比”,但前提是持有的必须是主线强势板块的龙头品种,且仓位合理。

5.2 盘中择时:关键时间节点的应对

市场的节奏感非常重要,在关键的时间节点做出正确的反应,往往能事半功倍。

盘中关键时间节点与操作要点

5.3 量能与风格切换的识别

强势共振信号:上午10:30前,若观察到券商板块与新能源(特别是电池链)两大核心板块出现同步放量上涨,且两市量比 > 1,这是市场走强的最可靠信号。此时,可以适度提高仓位(例如从三成提高到五成),博弈偏强震荡行情。

弱势背离信号:若指数上涨,但领涨板块混乱,且券商、新能源等主线板块并未放量,甚至出现下跌,同时整体量比 < 1,这是典型的指数虚涨信号。此时应坚决执行减仓,切勿被指数的“红盘”所迷惑。

5.4 动态止盈与风控预案

动态止盈策略:对于持有的盈利个股,可以设置一个动态回撤止盈线。例如,从当日股价最高点回撤0.5%–0.8%时,自动执行减仓操作。这种方法可以有效保护大部分利润,同时避免因过早卖出而错失后续涨幅。

系统性风险预案:设置一个市场层面的风控开关。例如,若沪深300指数在盘中出现快速下跌,跌幅≥1%,且伴随显著放量(例如量比 > 1.2),这可能预示着市场出现了未知的重大利空。此时,应无条件启动风控预案,对所有持仓的目标价统一下调约0.3%,并优先清仓处理组合中的弱势板块个股,以快速降低整体风险暴露。

5.5 关注事件窗口与假期风险

“交易之内,功夫在诗外”。节前最后一个交易日,更要关注那些可能在假期发酵的事件。

事件窗口:今日10:00的PMI数据是第一个窗口。盘后及整个假期,需持续关注美国非农、ISM等经济数据的公布情况,以及市场对美联储降息预期的变化。这些都将直接影响节后全球风险资产的定价。

假期风险清单:外部的“非农周”数据、美国新关税的实际影响、地缘政治的突发事件,这些不确定性都抬升了节前持仓的隐性成本。因此,纪律优先,仓位克制,是应对假期风险的最佳策略。

总结

2025年9月30日的A股市场,是一场多方力量交织的复杂棋局。它既有前一日大涨带来的乐观惯性,也有节前资金固有的谨慎;既有国内政策的温暖托底,也面临着宏观数据的现实考验;既能感受到内部主线板块的强劲脉搏,也无法忽视外部世界的不确定性风云。

对于短线交易者而言,今日的核心任务并非豪赌方向,而是做好应对。高开震荡是大概率的剧本,而日内走势的最终落点,将由PMI数据与盘中量能这两大变量共同决定。在PMI与量能未能形成显著共振之前,将市场按“高开震荡、冲高兑现”的策略来处理,是最为稳妥的选择。只有当主线板块出现明确的价量齐升信号,并带动指数站上关键阻力位时,才值得我们适度提高风险敞口,博弈一个更强的偏强震荡。

外部风险的存在,提醒我们必须为持仓付出“时间成本”和“不确定性溢价”。因此,以稳健为主,灵活应对,将仓位控制在舒适区内,或许才是安然度过这个特殊交易日,并愉快迎接长假的智慧所在。

📢💻 【省心锐评】

节前一日,多空对决。数据为王,量能为魂。别猜顶底,只做应对。管住手,才能安心过节。

.png)

评论