【摘要】资本正加速导航低空经济,聚焦eVTOL整机、核心零部件与基础设施三大赛道。产业基金与风险投资协同,推动产业从政策热走向技术与商业验证。

引言

低空经济,这个曾经更多出现在科幻作品中的词汇,正以前所未有的速度闯入现实。它并非一个单一产业,而是一个由飞行器制造、基础设施、运营服务与空域管理构成的复杂技术与商业生态系统。资本,作为产业最敏锐的嗅探器和最强大的助推器,其流向清晰地勾勒出这个新兴领域的价值高地与发展路径。

作为一名在技术领域沉浸多年的架构师,我习惯于从系统层面审视新兴事物。低空经济的崛起,本质上是一场围绕“第三维空间”展开的交通与信息革命。这场革命的底层逻辑,是能源技术、控制技术、材料科学与数字孪生等多个技术栈的交汇与突破。本文将剥离喧嚣的概念,深入投融资数据的内核,从技术架构与产业逻辑的视角,剖析资本在低空经济领域的布局策略、热点赛道的技术壁垒,并展望未来的投资趋势与潜在风险。

✈️ 一、投融资热度与结构特征:资本的精准导航

%20拷贝-irac.jpg)

资本的涌入并非盲目跟风,其背后是清晰的产业信号与政策驱动。近年来,低空经济的投融资活动呈现出整体升温、区域集聚、结构演变三大显著特征。

1.1 整体升温与区域集聚

自2021年起,低空经济赛道的资本热度开始显著攀升。特别是2024年,随着低空经济被正式写入政府工作报告,行业迎来了标志性的“元年”。资本市场的反应极为迅速,投融资事件数量与金额均出现大幅增长。

数据显示,2024年全国低空经济相关投融资事件预计高达数百起,总金额超过400亿元。仅2025年第一季度,公开披露的投融资事件就达到约50起,金额超过17亿元。这种增长态势,反映了市场对产业前景的高度共识。

资本的流向并非均匀分布,而是表现出强烈的区域集聚效应。北京、广东、上海、江苏、四川等拥有坚实产业基础和明确政策支持的省市,成为吸纳资本的主要高地。其中,粤港澳大湾区和长三角地区凭借其在无人机、新能源汽车、高端制造和金融服务等领域的综合优势,形成了“双极带动”的格局。

表1:近年低空经济投融资关键数据概览

这种集聚效应不仅是资本的选择,更是产业生态协同发展的必然结果。地方政府通过设立专项产业基金、提供应用场景、建设基础设施等方式,积极引导产业落地,形成了“政策筑巢、资本引凤、产业集群”的正向循环。

1.2 资本结构演变

低空经济的投资主体结构,也经历了一场深刻的演变。

1.2.1 从市场化VC到产业基金主导

在产业发展初期,嗅觉敏锐的美元基金和市场化风险投资(VC)是主要的探路者。他们承担了更高的风险,投资了一批最早期的技术创新企业。

近两年,随着产业确定性的增强,政府引导基金、地方国资平台和大型产业资本迅速成为投资主力。据统计,国资背景的投资方参与率已高达约40%。这标志着低空经济已从单纯的风险投资赛道,升级为承载区域经济转型和国家战略的重点产业方向。

国资和产业基金的深度参与,带来了三大变化:

更长的投资周期。它们更看重长期产业价值,而非短期财务回报,为需要持续“烧钱”研发的技术企业提供了宝贵的“耐心资本”。

更强的资源协同。它们不仅带来资金,还带来了地方政府的政策支持、应用场景的开放以及产业链上下游的资源对接。

更明确的产业导向。投资行为与地方产业规划紧密结合,推动形成具有区域特色的产业集群。

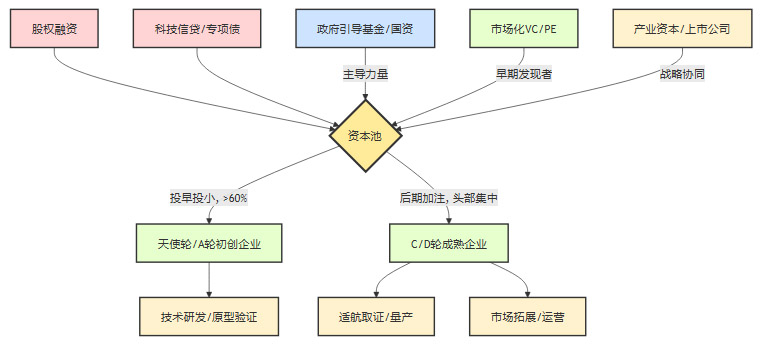

1.2.2 投资阶段:早期布局与后期加注并行

从投资轮次看,低空经济的融资事件仍以天使轮和A轮等早期阶段为主,占比超过60%。这表明赛道仍处于技术创新和模式探索的活跃期,大量初创企业涌现,资本愿意“投早、投小、投科技”。

与此同时,一个明显的趋势是C轮、D轮等后期融资事件增多。资本正向已经跑出来的头部企业集中,帮助它们完成从技术验证到产品量产、再到商业化运营的“惊险一跃”。小鹏汇天、沃兰特航空等企业的持续大额融资,就是这一趋势的体现。

1.2.3 金融工具多样化

除了传统的股权融资,支持低空经济发展的金融工具也日趋多样化。商业银行的科技信贷、地方政府发行的专项债、资产证券化(ABS)等,正被越来越多地用于支持基础设施建设和企业规模化扩张。这种“股权+债权”的组合拳,为产业提供了覆盖全生命周期的金融支持体系。

我们可以用一个简化的流程图来描绘当前的资本流动结构。

这个结构清晰地显示,一个由多层次资本、覆盖多阶段、运用多工具的投融资生态正在形成,为低空经济的“从实验室到蓝天”提供了坚实支撑。

✈️ 二、资本青睐的三大热点赛道:技术壁垒与商业前景

资本的流向是产业价值的直接体现。目前,投融资活动高度集中于eVTOL整机制造、核心零部件与上游技术、基础设施与运营服务这三大赛道。这三大赛道分别代表了低空经济的载体、基石与商业闭环。

2.1 eVTOL整机制造:绝对核心

电动垂直起降飞行器(eVTOL)是实现城市空中交通(UAM)的核心载体,也是当前资本最聚焦、竞争最激烈的赛道。它之所以成为核心,是因为其技术范式彻底颠覆了传统航空器。

2.1.1 技术范式的颠覆

传统直升机机械结构复杂、噪音大、运营成本高。eVTOL通过分布式电推进(DEP)技术,从根本上解决了这些痛点。

高安全性。多个独立的电机和旋翼构成了冗余系统。单个或多个动力单元失效,不会导致灾难性后果。

低噪音。电力驱动和优化的气动设计,使得eVTOL的噪音远低于直升机,能够更好地融入城市环境。

低成本。更简单的机械结构和电力驱动,大幅降低了制造、运营和维护成本。

环保。纯电驱动,实现零碳排放。

正是这些颠覆性优势,让资本看到了eVTOL在未来城市出行、短途运输、应急救援等领域的巨大商业潜力。

2.1.2 玩家格局与资本选择

当前eVTOL整机赛道主要有三类玩家,资本对它们的投资逻辑各有侧重。

表2:eVTOL整机制造赛道玩家类型与投资逻辑

资本在这一赛道的布局,呈现出“广撒网”与“重押注”并存的特点。一方面,通过投资不同技术路线的初创企业来分散风险;另一方面,对已经取得关键进展(如获得型号合格证TC)的头部企业进行持续加注。

2.1.3 核心技术门槛:资本的“试金石”

对于整机制造商,资本评估的核心是其跨越技术门槛的能力。这些门槛不仅是技术问题,更是决定商业化成败的关键。

适航认证 (Airworthiness Certification)。这是eVTOL从“展品”变为“商品”的唯一通行证。其过程漫长、复杂且耗资巨大,包括型号合格审定(TC)、生产许可审定(PC)和单机适航审定(AC)。任何一家企业在TC上取得的实质性进展,都会立刻成为资本市场的重大利好。

能源系统 (Energy System)。当前动力电池的能量密度是eVTOL航程和载荷的主要瓶颈。能量密度、充放电倍率、循环寿命和安全性,是衡量其能源系统先进性的核心指标。

飞控与自主飞行 (Flight Control & Autonomy)。eVTOL的多旋翼、倾转旋翼等复杂构型,对飞行控制算法提出了极高要求。未来要实现高密度、高频次的城市运营,必须依赖高度自动化的飞行系统。

规模化量产 (Mass Production)。从手工打造原型机,到建立能够保证质量、控制成本的现代化生产线,是对企业工程能力和供应链管理能力的巨大考验。

资本正密切关注企业在上述领域的每一个里程碑。一个清晰、可行的技术路线图和工程实现计划,是获得融资的关键。

2.2 核心零部件与上游技术:价值链的基石

随着产业发展进入深水区,资本的目光正从光鲜的整机,向上游延伸至那些“看不见”但至关重要的核心零部件领域。投资逻辑也从“追逐明星机型”转向“布局核心技术攻坚”。这是一个更稳健、更具长期价值的投资策略。

主机厂一旦完成适航取证并开始量产,其核心供应商将进入一个成长性与稳定性兼备的黄金发展期。

2.2.1 动力系统:eVTOL的“心脏”

动力系统在eVTOL的物料成本(BOM)中占比最高,约40%。其性能直接决定了飞行器的安全性、经济性和飞行性能。

电池。高能量密度、高功率密度、高安全性、长循环寿命是核心诉求。固态电池、半固态电池、高镍三元锂电池是当前研发的热点。

电机。高功重比、高效率、高可靠性是关键。盘式电机、轴向磁通电机等新型电机技术,因其更适合eVTOL的需求而受到关注。

电控。需要实现对多个电机的高精度、高动态响应控制,并具备故障诊断和隔离能力。

值得注意的是,新能源汽车的三电供应链企业,具备向eVTOL动力系统迁移的巨大潜力。它们在技术路线、生产工艺和成本控制上已有深厚积累,是资本重点关注的跨界力量。

2.2.2 飞控与航电系统:eVTOL的“大脑”与“神经”

飞控系统。这是保障飞行安全的核心。它需要处理来自多个传感器的数据,执行复杂的控制律,确保飞行器在各种工况下的姿态稳定。高可靠性的硬件和经过严格验证的软件是其技术壁垒。

航电系统。包括通信、导航、监视等设备。需要集成5G-A、北斗卫星导航等先进技术,实现飞行器与地面系统的高速、可靠数据交互。

主控芯片。执行飞控和任务管理算法的核心计算单元。高性能、低功耗、高可靠性的车规级或航规级芯片是刚需。

在这些领域,掌握核心算法、软件架构和高可靠性硬件设计的“小巨人”企业,正成为资本的新宠。

2.2.3 新材料:eVTOL的“骨骼”

为了在有限的动力下实现更长的航程和更大的载荷,轻量化是eVTOL设计的核心追求。碳纤维复合材料是当前最优的选择。

材料性能。高比强度、高比模量、抗疲劳、耐腐蚀。

制造工艺。自动化铺丝、树脂传递模塑(RTM)等低成本、高效率的制造工艺是实现规模化生产的关键。

成本控制。碳纤维材料本身及其制造成本,是eVTOL成本构成的重要部分。

资本正在寻找那些不仅能提供高性能材料,更能提供一体化设计、制造和验证解决方案的企业。

表3:核心零部件赛道技术壁垒与投资机会

2.3 基础设施与运营服务:商业化的“高速公路”

如果说eVTOL是车,核心零部件是车的引擎和底盘,那么基础设施和运营服务就是路、加油站、交通规则和出行公司。没有后者,前者就无法形成真正的商业闭环。

2.3.1 基础设施:基建先行

低空经济的基础设施,是一张覆盖物理和数字空间的立体网络。

物理基础设施。主要是起降场(Vertiport)。它不仅是简单的停机坪,还集成了充电、调度、安检、候机等功能。深圳规划到2025年建成600个、到2030年建成1200个以上的起降设施,这种大规模的基建布局,为相关设备供应商、工程建设方带来了巨大市场。

数字基础设施。核心是无人驾驶航空器交通管理信息服务系统(UTM)。这是一个全新的、数字化的低空空域管理体系,负责空域规划、航线划设、飞行监视、间隔管理和冲突解脱。这是保障未来大规模、高密度飞行的安全底座。

通信导航设施。需要建设地对空、空对空的专用通信网络(如5G-A),并与北斗等卫星导航系统深度融合,为飞行器提供高精度、高可靠的定位和通信服务。

基础设施建设具有投资规模大、回报周期长的特点,地方政府的专项债和财政投入是主要驱动力,同时也为社会资本提供了参与机会。

2.3.2 运营服务:价值变现

运营服务是低空经济价值变现的最终出口,其场景极为广阔。

物流配送。这是目前商业化最成熟的领域。顺丰、美团、京东等企业已在多个城市开通无人机物流航线,解决了“最后三公里”的配送效率问题。

“低空+”应用。

文旅观光。在景区提供空中游览服务,是eVTOL载人商业化的早期切入点。

应急救援。利用无人机进行物资投送、空中勘察、通信中继。

城市治理。电力巡检、交通疏导、环境监测等。

城市空中交通(UAM)。这是最具想象空间的终极场景,提供城市内和城际间的“空中出租车”服务。

资本在运营服务赛道的逻辑,是寻找那些掌握核心场景、拥有强大运营能力和数据能力的平台型企业。未来,能够整合飞行器、基础设施和应用场景,提供一站式“低空出行即服务”(MaaS)的智慧运营平台,将构筑起新的产业壁垒。

✈️ 三、衍生赛道与安全治理:生态的广度与深度

%20%E6%8B%B7%E8%B4%9D-vzni.jpg)

随着核心产业环节的逐步成熟,围绕低空经济的衍生赛道和配套体系也开始进入资本视野。其中,安全治理是贯穿始终的生命线,催生了新的技术需求和市场机会。

3.1 无人机及多元化应用

在eVTOL吸引大部分目光的同时,传统无人机市场仍在持续深化和拓展。工业级无人机在物流、巡检、安防、测绘等领域的应用已经相当成熟,相关领域的投融资活动持续活跃。资本更关注那些能够提供**“无人机+行业解决方案”**的系统集成商,它们通过深度绑定特定行业需求,建立了稳固的商业模式。

3.2 反制技术与空域安全

一体两面,低空空域的开放也带来了安全挑战。“黑飞”(未经授权的无人机飞行)、空域入侵等事件,对公共安全、重要设施和大型活动构成了潜在威胁。因此,**反无人机技术(C-UAS)**作为一个新兴赛道,正受到越来越多的关注。

反无人机系统在技术上是一个典型的“监侦-指控-打击”闭环。

探测与识别 (Detect & Identify)。这是系统的基础。技术手段包括雷达探测、无线电频谱监测、光电/红外追踪、声学探测等。多传感器融合是提高探测准确率和覆盖范围的关键。

干扰与反制 (Disrupt & Neutralize)。手段分为软杀伤和硬杀伤。

软杀伤。通过无线电干扰,阻断无人机的遥控和图传链路,或通过导航诱骗,使其偏离航线或迫降。这是目前民用领域的主流方式。

硬杀伤。使用激光、高能微波、拦截弹或“以机反机”等方式,物理摧毁目标。主要应用于军事和高安保等级场景。

资本在这一领域的布局,倾向于那些掌握核心探测算法、多传感器融合技术以及高效、低附带损伤反制手段的企业。随着低空飞行活动的日益频繁,空域安全治理将成为一个持续增长的刚需市场。

3.3 监管平台与服务生态

高效的空域管理离不开强大的数字化监管平台。这些平台需要具备空域申请、飞行计划审批、实时动态监控、电子围栏告警、飞行数据记录与分析等功能。它们是政府监管部门和空域用户之间的桥梁。

此外,围绕飞行活动的服务生态也在逐步形成,包括:

飞手培训与认证。专业飞手的短缺是行业发展的瓶颈之一,规范化的培训和认证体系是市场刚需。

保险与金融服务。针对飞行器、第三方责任的保险产品,以及融资租赁等金融服务,是产业健康发展的润滑剂。

数据服务。对海量飞行数据和航拍数据进行处理、分析和应用,可以衍生出新的商业价值。

这些衍生赛道虽然不如整机制造那样引人注目,但它们是构成完整产业生态不可或缺的环节,为投资者提供了更多元化的布局选择。

✈️ 四、未来趋势与投资逻辑:穿越周期的航图

%20拷贝-sadz.jpg)

展望未来,低空经济的投融资将呈现出新的趋势。对于投资者而言,理解这些趋势,并建立一套基于产业本质的投资逻辑,是穿越周期、获取长期回报的关键。

4.1 资本路径:耐心与政策的共舞

未来的资本格局将更加清晰。

产业基金与政府引导基金将持续发挥主导作用。它们将以更大的规模、更强的耐心,支持重大技术攻关、关键基础设施建设和重点产业集群发展。

风险投资将继续深耕“投早投小”。VC的核心优势在于发现和培育前沿技术。它们将更加聚焦于上游核心零部件、底层软件算法等技术壁垒更高的细分领域。同时,在已投的头部项目中,会选择性地进行后期追加投资。

资本市场将成为重要的“加油站”。随着头部企业逐步满足上市条件,IPO将成为其获取大规模发展资金的重要途径。中国证监会明确将低空经济纳入科创板第五套上市标准的支持范围,为暂时未能盈利但技术领先的企业打开了资本市场的大门。相关的ETF、指数基金等金融产品,也为普通投资者提供了参与赛道发展的渠道。

4.2 产业格局:集群化与差异化发展

产业的区域集聚效应将进一步加强。北京、广东(尤其是深圳)、上海/长三角等地区,将凭借其先发优势,巩固其作为全国性产业高地的地位。

同时,各地将根据自身资源禀赋,走上差异化发展的道路。

深圳可能继续在无人机和UAM运营方面领跑全国。

上海可能依托其强大的汽车产业链和金融中心地位,在飞行汽车和产业金融方面取得突破。

四川、陕西等航空工业基础雄厚的地区,可能在整机制造、核心零部件研发和测试试飞方面发挥关键作用。

安徽、江西等省份则可能通过积极的产业政策,吸引特定环节的企业落地,形成特色产业集群。

对于投资者,这意味着需要深入研究不同区域的产业规划和政策支持力度,寻找与区域发展战略相契合的投资机会。

4.3 投资风控:穿越周期的关键变量

低空经济前景广阔,但也伴随着巨大的不确定性。投资者需要重点关注以下几个关键变量,作为风险控制的核心。

表4:低空经济投资的核心风控变量

总的来说,投资策略应坚持基本面和里程碑驱动,聚焦于拥有核心技术壁垒、清晰商业路径和强大工程实现能力的头部企业,规避纯粹的主题炒作和短期跟风。

结论

低空经济的万亿蓝图正在徐徐展开。资本作为产业的“风向标”,其动向清晰地揭示了行业的发展重心,从eVTOL整机,到核心零部件,再到基础设施与运营服务,一条完整的价值链正在资本的浇灌下加速成型。

当前,产业正处在从“政策热”向“技术落地”和“商业验证”过渡的关键时期。这是一个机遇与挑战并存的阶段。对于身处其中的企业而言,核心任务是攻克技术难关,尤其是完成适航取证这一“成人礼”。对于投资者而言,则需要兼具远见与耐心,深刻理解产业的技术逻辑与商业规律,以“里程碑驱动”的策略,陪伴真正有价值的企业穿越周期。

资本的涌入,正在为低空经济的腾飞装上强劲的引擎。但最终决定飞行高度和远度的,永远是技术、安全与市场这三大基石。这场天空的变革,大幕已经拉开。

📢💻 【省心锐评】

低空经济的万亿蓝图,资本是画笔。但适航认证、空域管理和商业闭环,才是决定这幅画作成败的关键颜料,缺一不可。

.png)

评论