【摘要】RWA(真实世界资产通证化)正借助区块链、AI与Layer 2等前沿技术,推动全球资产流动性、金融普惠和创新产品的爆发式增长。本文系统梳理RWA从概念到全球扩张的演进,深度剖析AI与Layer 2的融合如何提升交易效率与降低成本,探讨做市商机制与市场培育对流动性的关键作用,并以详实案例和数据,展望RWA驱动下的金融格局变革。

引言

在数字经济浪潮席卷全球的今天,金融科技的每一次跃迁都在重塑着资本流动的边界。RWA(Real World Asset,真实世界资产通证化)作为区块链与现实经济深度融合的产物,正以惊人的速度席卷全球金融市场。它不仅让房地产、债券、商品、知识产权等传统资产焕发新生,更通过AI与Layer 2等创新技术,极大提升了资产流动性、降低了交易成本,推动了金融普惠和市场创新。本文将以详实的案例、数据和技术剖析,系统梳理RWA的技术演进、AI与Layer 2的深度融合、做市商机制的创新,以及这些变革如何共同驱动全球金融格局的深刻变迁。

一、RWA发展历程:从概念到全球扩张

%20拷贝-swgd.jpg)

1.1 RWA的起点与定义

RWA,即真实世界资产通证化,是指通过区块链技术将现实世界中的资产(如房地产、债券、商品、知识产权、艺术品等)数字化、碎片化为可交易的代币,实现资产的链上确权、流通和管理。这一创新不仅打破了传统金融的地域和资金壁垒,更为全球投资者提供了前所未有的参与机会。

1.2 发展阶段与典型案例

1.2.1 萌芽与早期探索(2017-2019)

技术突破:以太坊智能合约的成熟为RWA的诞生提供了技术土壤。

代表项目:Polymath、Harbor、RealT等率先实现资产上链和合规探索。

案例亮点:RealT将美国房地产代币化,全球投资者以低至50美元的门槛持有部分产权并获取租金收益。

主要挑战:链下确权难题、监管不确定性、主链性能瓶颈(以太坊15TPS)。

1.2.2 初步发展与探索(2020-2022)

资产类别扩展:RWA应用拓展至应收账款、商品等领域。

机构入场:摩根大通、高盛、贝莱德等传统金融巨头推出JPM Coin、GS DAP等代币化平台。

创新实践:Centrifuge将应收账款代币化,助力中小企业融资;MakerDAO引入RWA作为抵押品。

监管进展:美国、香港、新加坡等地陆续出台合规指引,推动行业规范发展。

1.2.3 快速扩展与爆发(2023至今)

市场规模激增:2025年Q1全球RWA市场规模突破220亿美元,波士顿咨询预测2030年可达16万亿美元。

政策与技术双轮驱动:香港、新加坡等地建立监管沙盒,推动跨境资本流动;蚂蚁数科等推出高性能区块链平台,支持10万TPS及毫秒级响应。

资产类别多元化:涵盖固定收益、另类资产、绿色金融等,投资门槛大幅降低,流动性和创新产品不断涌现。

典型案例:苏州新能源充电桩RWA项目,融资利率较传统方式低300个基点。

1.2.4 未来展望(2025年及以后)

市场规模指数级增长:代币化资产有望占全球GDP的10%,固定收益类资产年复合增长率达217%。

基础设施升级:Polygon AggLayer、Chainlink CCIP等推动跨链互操作和复杂资产管理。

新兴市场与绿色金融:RWA助力新兴市场流动性提升,绿色金融项目吸引国际资本。

1.3 RWA发展历程流程图

1.4 发展阶段对比表

二、AI与Layer 2融合:提升交易速度与降低成本

2.1 Layer 2扩容方案的技术原理

随着RWA资产规模和交易频次的提升,主链性能和成本成为制约因素。Layer 2扩容方案通过将大量交易在链下处理,仅将最终结果同步至主链,显著提升TPS并大幅降低手续费。主流Layer 2技术包括:

Optimistic Rollup:假设链下交易无恶意,只有在争议时才回溯验证,提升效率。

ZK-Rollup:利用零知识证明,将大量交易打包后一次性提交主链,安全性与效率兼得。

状态通道:用户之间频繁交易仅在链下记录,最终结算时同步主链。

侧链:独立于主链运行,定期与主链交互,适合高频低额交易。

以太坊、比特币等主流公链均已部署多种Layer 2技术,交易成本降低90%以上,确认时间缩短至秒级。

2.2 AI赋能Layer 2:智能化与自动化的跃迁

AI的引入进一步推动了Layer 2的智能化和自动化,主要体现在以下方面:

2.2.1 智能合约增强

自动执行复杂规则:AI驱动智能合约自动执行收益分配、风险熔断等复杂规则,减少人工干预。

案例:房地产RWA项目通过AI预测租金现金流,智能合约实时分配收益,估值误差率低于2%。

2.2.2 链上数据分析与风控

动态定价与风险预测:AI可对链上数据进行实时分析,动态调整资产价格,预测市场风险。

案例:蚂蚁集团的AI风控系统实现99.9%的风险识别准确率,合规效率提升20倍。

2.2.3 跨链互操作性

AI算法协调跨链资产流动:如Connext协议实现L2间资产1分钟内转移,提升资金利用效率。

2.2.4 高性能与低成本

AI与ZK-Rollup等Layer 2技术深度融合:为RWA和AI应用提供高性能、低成本、安全的基础设施。

案例:Arbitrum等L2网络日均处理交易量超1500万笔,成本降低90%以上。

2.3 AI+Layer 2提升RWA流动性的机制

交易撮合智能化:AI自动识别最优交易路径,提升撮合效率。

风险管理自动化:AI实时监控市场波动,自动调整保证金和清算规则。

合规与反欺诈:AI自动识别异常交易,提升合规性和安全性。

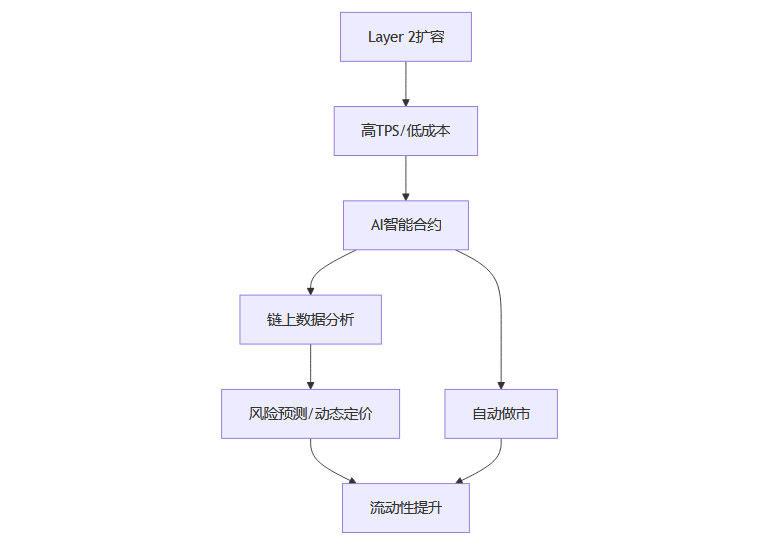

2.4 技术融合流程图

三、做市商机制与市场培育:流动性引擎的关键

%20拷贝-ifiy.jpg)

3.1 做市商机制创新

RWA市场的流动性不仅依赖于技术,还需有效的做市商机制和市场培育。做市商通过持续提供买卖报价、承担库存风险,为市场提供深度和稳定性,降低交易滑点和成本。

3.1.1 自动做市商(AMM)与流动性池

算法驱动:AMM通过算法自动调整买卖价格,允许普通用户成为流动性提供者。

代表平台:Uniswap、Balancer等。

流动性提升:RealT平台房地产代币流动性较传统REITs提升300%,日均交易量达5000万港元。

3.1.2 机构做市商入场

大宗交易流动性:贝莱德、富达等机构提供大宗交易流动性,增强市场稳定性。

案例:贝莱德代币化基金BUIDL管理规模超5亿美元。

3.2 市场深度培育与激励

流动性激励:通过流动性挖矿等机制,吸引资本和用户参与,推动RWA市场从冷启动到繁荣。

全球化网络:香港与海南“双城联动”推动跨境资本流动,蚂蚁数科协助朗新科技以充电桩为RWA资产获1亿元跨境融资,结算效率提升90%。

3.3 降低投资门槛与普惠金融

碎片化代币:房地产投资门槛从百万级降至百元级(如Lofty平台支持50美元起投),推动全球投资者参与。

新兴市场普惠:中小企业融资周期从30天缩短至7天,农民通过农产品代币化提前锁定收益,2024年交易量超500万吨,增收15%。

3.4 做市商机制与市场培育表

四、技术创新的效益:降本增效与准入普惠

4.1 成本降低与效率提升

跨境交易与结算成本降低:区块链和Layer 2技术将跨境交易、结算成本降低80%以上,结算时间从数天缩短至秒级。

RWA债券发行:通过智能合约将结算周期从T+2天缩短至近实时。

4.2 准入门槛下降与普惠金融

资产碎片化:普通投资者可低至1美元或50美元参与高价值资产投资,打破传统金融的地域和资金壁垒。

中小企业融资:融资周期从30天缩短至7天,农民通过农产品代币化提前锁定收益,2024年交易量超500万吨,增收15%。

4.3 绿色金融与创新产品

绿色金融突破:协鑫能科以光伏电站为底层资产发行RWA代币,吸引国际绿色资金,成为香港最大规模RWA项目之一。

创新产品丰富:RWA与稳定币、DeFi、NFT等结合,催生多样化金融产品和服务,满足不同投资者和企业需求。

4.4 透明与安全

区块链不可篡改性:提升资产交易透明度和安全性,减少信息不对称和欺诈风险。

AI智能风控:自动识别异常交易,提升合规性和安全性。

4.5 技术创新效益表

4.6 创新驱动下的全球金融生态变革

技术创新不仅仅体现在单一环节的效率提升,更在于其对整个金融生态的重塑。RWA的通证化进程,叠加AI与Layer 2的深度融合,正在推动全球金融市场向着“无边界、无门槛、无鸿沟”的方向演进。具体表现为:

全球资本流动加速:监管沙盒和跨链互操作技术的普及,使得资本能够在不同国家和地区间高效流转,极大提升了全球资产配置的灵活性。

金融服务普惠化:技术降低了金融服务的准入门槛,让更多中小企业、个人投资者和新兴市场主体能够平等参与全球金融市场。

创新金融产品层出不穷:RWA与DeFi、NFT、稳定币等新兴金融工具的结合,催生了如收益凭证、可编程债券、绿色资产通证等多样化产品,满足了不同风险偏好和投资需求。

风险管理与合规智能化:AI驱动的风控系统和链上合规工具,使得风险识别、反洗钱、KYC等流程自动化、智能化,提升了金融体系的安全性和透明度。

五、金融格局变革的引擎与未来展望

%20拷贝-aotw.jpg)

5.1 RWA驱动下的金融基础设施重构

RWA的技术演进不仅仅是对传统资产数字化的简单升级,更是对全球金融基础设施的深度重构。其核心驱动力体现在:

资产确权与流通方式的变革:区块链实现了资产的链上确权和可编程流通,极大提升了资产的可追溯性和流动性。

市场结构的扁平化:去中心化的做市商机制和流动性池,打破了传统金融中间商的垄断地位,让市场参与者更加平等。

金融服务的智能化:AI与智能合约的结合,使得金融服务能够根据市场变化自动调整,提升了服务的灵活性和响应速度。

5.2 监管创新与全球协同

随着RWA市场的快速扩展,监管创新成为保障市场健康发展的关键。各国监管机构正积极探索适应数字资产的新型监管框架:

监管沙盒:如香港、新加坡等地设立的监管沙盒,为RWA项目提供了合规试点和创新空间。

全球协同监管:美国、欧盟等地推动跨境监管协作,制定统一的数字资产标准和合规要求。

合规科技(RegTech):AI与区块链结合的合规工具,实现了自动化KYC、AML和风险监控,提升了监管效率和透明度。

5.3 市场规模与未来增长潜力

根据波士顿咨询等权威机构预测,到2030年,RWA市场规模有望达到16万亿美元,代币化资产将占全球GDP的10%以上。固定收益类资产的年复合增长率预计将超过200%,另类资产和新兴市场的流动性也将大幅提升。

5.3.1 市场规模预测表

5.4 典型案例与行业实践

5.4.1 苏州新能源充电桩RWA项目

项目亮点:以新能源充电桩为底层资产,通过区块链平台实现资产通证化,融资利率较传统方式低300个基点。

技术支撑:蚂蚁数科高性能区块链平台,支持10万TPS及毫秒级响应。

成效:结算效率提升90%,跨境融资规模突破1亿元。

5.4.2 RealT房地产通证化平台

项目亮点:将美国房地产资产碎片化为可交易代币,全球投资者可低至50美元参与。

流动性提升:流动性较传统REITs提升300%,日均交易量达5000万港元。

创新机制:结合AMM和流动性池,普通用户可成为流动性提供者。

5.4.3 协鑫能科绿色金融RWA项目

项目亮点:以光伏电站为底层资产发行RWA代币,吸引国际绿色资金。

行业影响:成为香港最大规模RWA项目之一,推动绿色金融创新。

5.4.4 农产品代币化与普惠金融

项目亮点:农民通过农产品代币化提前锁定收益,2024年交易量超500万吨,增收15%。

普惠成效:中小企业融资周期从30天缩短至7天,极大提升了新兴市场的金融服务可及性。

5.5 未来趋势与挑战

5.5.1 技术持续创新

跨链互操作:Polygon AggLayer、Chainlink CCIP等推动不同区块链间的资产自由流通。

AI智能合约:更高阶的AI驱动智能合约将实现自动化清算、动态风险管理和个性化金融服务。

5.5.2 监管与合规挑战

全球标准尚未统一:不同国家和地区的监管政策存在差异,跨境流动仍面临合规障碍。

数据隐私与安全:链上数据的公开性与用户隐私保护之间的平衡,需要更完善的技术和法律支持。

5.5.3 市场教育与用户认知

投资者教育不足:RWA等新兴金融产品的复杂性,对普通投资者的认知和风险管理能力提出更高要求。

市场信任建设:如何建立用户对区块链、AI和RWA平台的信任,是行业可持续发展的关键。

结论

RWA的通证化进程,正以区块链、AI与Layer 2等多重技术为引擎,推动全球资产流动性、金融普惠和创新产品的爆发式增长。从最初的概念探索到如今的全球扩张,RWA不仅重塑了资产的确权、流通和管理方式,更通过做市商机制、市场培育和监管创新,构建了新一代全球金融基础设施。未来,随着技术的持续创新和监管框架的完善,RWA有望成为连接实体经济与数字金融的关键桥梁,释放万亿美元级的全球流动性红利,推动金融市场向着更加智能化、普惠化和全球化的方向迈进。

📢💻 【省心锐评】

“RWA不是概念炒作,而是用技术解构华尔街——当贝莱德用代币化基金重构固收市场,我们已站在金融史分水岭。”

.png)

评论